- Отмена налоговой отчётности на УСН Доходы

- Базовые принципы УСН в 2020 году

- Переходный налоговый режим при превышении лимитов по УСН

- Запланированные изменения УСН в 2020 году

- Увеличение МРОТ

- Страховые взносы в 2020 году

- Онлайн-кассы для «упрощенцев» в 2020 году

- Что такое УСН-онлайн?

- Налог на имущество по кадастровой стоимости

- Каникулы для ИП и малого бизнеса

Отмена налоговой отчётности на УСН Доходы

Весь 2019 год активно обсуждалась новость о возможной отмене декларации по УСН. Но пока законопроект, предполагающий внесение соответствующих изменений в Налоговый кодекс РФ, завис на этапе общественных обсуждений с 14 марта 2018 года.

В «Основных направлениях бюджетной, налоговой и таможенно-тарифной политики на 2020 год и на плановый период 2021 и 2022 годов» Минфин обозначил снижение административной нагрузки на предпринимателей за счет отмены представления налоговых деклараций ИП на УСН с объектом налогообложения «доходы», так как они и так в обязательном порядке применяют ККТ, которая передает фискальные данные в налоговые органы. И по сути декларация дублирует функцию.

Но пока декларация по УСН (форма утверждена Приказом ФНС РФ от 26.02.2016 N ММВ-7-3/99@) по-прежнему должна представляться ИП не позднее 30 апреля (ст. 346.23 НК РФ). И если ее отмена произойдет, то уже не раньше 2020 года.

ФНС уже анонсировала, что в 2020 году для предпринимателей на УСН Доходы, применяющих онлайн-кассы, отменяется налоговая отчётность. Сдавать годовые декларации и вести КУДиР им не придётся.

Данные о полученных доходах налоговая служба получит из отчётов контрольно-кассовой техники. Самостоятельно рассчитывать авансовые платежи не надо, обязанность по исчислению налога берёт на себя ИФНС. Она же будет учитывать для расчёта налога перечисленные страховые взносы. Плательщику УСН надо только вовремя перечислить сумму, указанную в уведомлении об уплате налога.

Такой вариант налогообложения уже получил неофициальное название «УСН-онлайн». Если законопроект будет принят в неизменном виде, то его действие начнётся с 1 июля 2020 года. Налогоплательщик, который удовлетворяет указанным выше условиям и хочет перейти на онлайн-отчётность, должен будет подать уведомление. Его форма пока не разработана.

Базовые принципы УСН в 2020 году

Прежде чем перейти к описанию нововведений, вкратце расскажем о сути этой системы налогообложения. Информация будет особенно полезна предпринимателям, планирующим перейти на УСН из-за невозможности осуществлять деятельность на ПСН и ЕНВД с 2020 года в связи с введением новых ограничений в этих системах.

Существует два вида УСН:

- УСН «Доходы» с налоговой ставкой 6%. При этом региональные власти вправе снижать налоговую ставку в своем регионе до 1%.

- УСН «Доходы минус расходы» с налоговой ставкой 15%. Региональные власти также уполномочены снижать налоговую ставку. Чтобы узнать, какая налоговая ставка по УСН действует в вашем регионе, необходимо изучить соответствующее региональное законодательство о налогах и сборах.

Предприниматель и юр. лицо на УСН освобождены от ряда налогов:

- НДФЛ;

- НДС;

- Налог на имущество;

- Налог на прибыль (для организаций).

Отчетность на УСН:

- декларация по УСН — сдается ежегодно. ИП в 2020 году должен сдать декларацию по УСН за 2019 год до 30 апреля. ООО должно сдать эту отчетность до 31 марта.

- КУДиР (книга учета доходов и расходов) — не сдается в ИФНС, а хранится на случай налоговой проверки.

На УСН необходимо уплачивать авансовые платежи по итогам каждого квартала:

- за 1 квартал: до 25 апреля;

- за полугодие: до 25 июля;

- за 9 месяцев: до 25 октября.

По итогам года уплачивается налог по УСН, размер которого рассчитывается с учетом уплаченных авансовых платежей. Срок уплаты совпадает со сроком сдачи декларации по УСН.

Базовый принцип этой системы налогообложения — обеспечение низкой налоговой и административной нагрузки для субъектов малого бизнеса. Предприниматели и организации, обладающие признаками крупного бизнеса, применять УСН не вправе. Поэтому законодатель ввел следующие требования к предпринимателям, желающим применять УСН:

- среднесписочная численность сотрудников до ста человек;

- сумма доходов за истекший год до 150 млн. рублей и за девять месяцев текущего года до 112,5 млн. рублей;

- остаточная стоимость основных средств до 150 млн. рублей;

- деятельность не должна быть связана с добычей полезных ископаемых и производством подакцизных товаров.

В добавок к этим требованиям введены дополнительные требования к организациям:

- организация не должна иметь филиалов и/или представительств;

- доля участия в ней других юридических лиц должна составлять не более 25%.

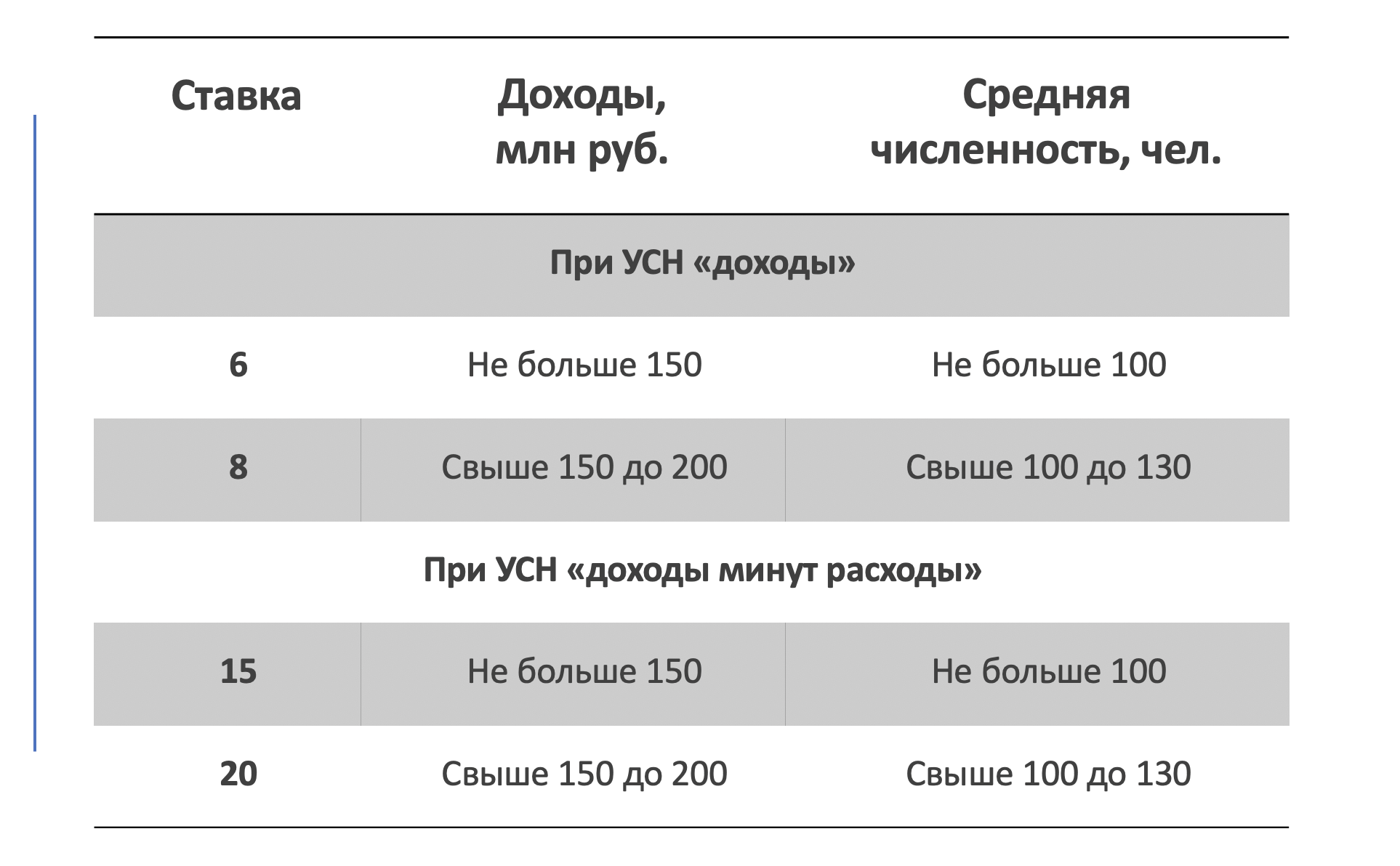

Переходный налоговый режим при превышении лимитов по УСН

В планах Минфина также освободить компании от необходимости восстановления налогового учета и обязательств по уплате налогов, от которых они были освобождены в связи с применением УСН, в ситуации, когда они выходят за лимиты по максимальному уровню доходов и среднесписочной численности работников.

Сейчас для спецрежима действуют такие требования: не более 100 наемных сотрудников и доход не выше 150 млн руб. И ИП теряет право на применение «упрощенки» в случае выхода за рамки этих лимитов.

В 2020 году Минфин предлагает установить «вилку» доходов и численности персонала:

- по доходам — от 150 до 200 млн руб.;

- по численности персонала — от 100 до 130 наемных сотрудников.

Инициатива законодателей заключается в следующем: если компания в течение года выходит за рамки нижнего уровня лимитов, то он не лишается права применять УСН, но обязуется уплачивать повышенную налоговую ставку:

- для УСН «доходы» — 8 % (вместо 6 %);

- для УСН «доходы минус расходы» — 20 % (вместо 15 %).

Если в следующем году, после того как были превышены установленные лимиты, предприниматель возвращается к первоначальным лимитам, то по итогам следующего года налог он уже платит по стандартным ставкам — 6 % и 15 %.

Возможность применять УСН теряется в случае нарушения лимитов второго уровня.

Запланированные изменения УСН в 2020 году

По нормам действующего законодательства на грядущий 2020 год планируется оставить в прежнем размере лимит доходов организаций по результатам 9 месяцев при переходе на спецрежим УСН (112,5 млн руб.), и годовой лимит «упрощенных» доходов по итогам года (150 млн руб.). Сохранение лимитов обусловлено нормами п. 4 ст.

Минфином разработаны поправки в Налоговый кодекс РФ, которыми значительно изменяется порядок применения упрощенного налогового спецрежима. ]]{amp}gt;Законопроект]]{amp}gt; находится на стадии обсуждения, некоторые его положения озвучены в ]]{amp}gt;Презентационных материалах]]{amp}gt; о направлениях госполитики в фискальной сфере на период с 2020 по 2022 годы.

С 2020 года предлагается обновить правила налогообложения «упрощенцев», доходы или численность которых превысили установленные лимиты. Новое в УСН в 2020 году – это появление переходного периода при превышении ограничений по доходам или численности. Такой механизм позволит компаниям и ИП продолжать работать на спецрежиме даже после некоторого превышения законодательных ограничений по сумме дохода или по численности наемного персонала. Но при этом будет введен второй уровень лимитов, несоблюдение которых грозит утратой права на применение УСН. Как изменится лимит доходов:

-

нижнее ограничение лимита доходов в расчете на год останется прежним – 150 млн руб.;

-

вторым уровнем предела доходов на УСН станет 200 млн руб.

Если предприятие или ИП получило за год доходы в объеме, не превышающем величину нижнего порога, налоговые обязательства рассчитываются в обычном порядке. При переходе в диапазон доходов от 150 до 200 млн руб. меняется ставка налогообложения. Аналогичный порядок предусмотрен для ситуаций, когда превышается лимит численности наемного персонала, который сейчас установлен на отметке 100 человек, Предполагается введение второго уровня лимита численности – 130 человек, при достижении которого право на «упрощенку» утрачивается.

Информация ниже основана как на уже принятых изменениях налогового законодательства, так и на законопроектах, находящихся на момент публикации статьи на стадии утверждения. Если какие-то из рассматриваемых законопроектов не будут приняты или же будут приняты какие-либо другие, мы своевременно внесем изменения в эту страницу.

Согласно действующему в данный момент законодательству, для перехода на УСН доход ИП и организаций по результатам девяти месяцев должен быть до 112,5 млн. рублей, по результатам года — до 150 млн. рублей. Власти планируют оставить эти лимиты в силе, но при этом в этой сфере вводятся другие существенные изменения.

Минфин РФ подготовил изменения НК РФ, вносящие существенные изменения в правила применения УСН. Министерство предлагает ввести переходный период для субъектов предпринимательства, превысивших установленные лимиты доходов и численности сотрудников. По замыслу властей, это позволит предпринимателям работать на УСН даже после превышения лимитов, заплатив налог по повышенной ставке. Рассматриваемые изменения УСН в 2020 году предполагают введение двухуровневой системы лимитов:

- нижний уровень лимита доходов за год останется на прежнем уровне — 150 млн. рублей;

- второй уровень лимита доходов составит 200 млн. рублей.

Если годовой доход субъекта предпринимательской деятельности составит от 150 до 200 млн. рублей, он сможет и далее применять УСН, но ставка налогообложения для него будет повышена. В свою очередь, утрата права применения УСН происходит в случае, если годовой объем доходов составит более 200 млн. рублей.

Аналогичная система предложена и для лимита численности работников:

- нижний уровень лимита остается прежним — до 100 человек;

- второй уровень лимита составит 130 человек.

При среднесписочной численности работников между 100 и 130 человек к субъекту применяется повышенная налоговая ставка. Утрата права применения УСН происходит в случае, если среднесписочная численность работников составит более 130 человек.

В связи с вышеописанными нововведениями ожидается изменение налоговой ставки УСН в следующем порядке:

- на УСН «Доходы» сохранится прежняя ставка 6%, которая может быть понижена региональными властями до 1%. Если же субъект предпринимательской деятельности выйдет за пределы нижнего уровня лимитов по доходам и/или по численности работников (доходы между 150 и 200 млн. рублей; численность работников между 100 и 130 человек), к нему будет применена налоговая ставка в размере 8%.

- на УСН «Доходы минус расходы» сохранится ставка 15% с правом региональных властей снижать ее до 5%. В случае выхода за пределы нижнего уровня лимитов по доходам и/или численности сотрудников, к предпринимателю будет применена ставка 20%.

Переход на повышенные ставки произойдет с начала того квартала, в котором произойдет превышение нижнего предела лимитов.

Например, ИП или юридическое лицо, применяющее УСН «Доходы» получил 175 миллионов рублей в виде дохода в 2020 году. Причем превышение было зафиксировано в 3 квартале 2020 года. В этой ситуации к субъекту предпринимательской деятельности повышенная налоговая ставка 8% будет применена с начала 3 квартала 2020 года.

Если же по результатам 2021 года нижний лимит превышен не будет, то по итогам 2021 года налог будет пересчитан по стандартной ставке 6%.

В свою очередь, превышение второго уровня лимитов по доходам и/или численности персонала, приведет к утрате права применения УСН с того квартала, в котором произойдет превышение.

Не менее яркие изменения УСН в 2020 году могут произойти в сфере сдачи отчетности. Власти планируют отменить обязанность сдачи налоговых деклараций для ИП, работающих на УСН «Доходы» и применяющих онлайн-кассы. По словам главы ФНС РФ, использование онлайн-касс позволяет налоговикам получать все необходимую информацию о доходах ИП в режиме реального времени. Дублировать эти сведения отчетом нет необходимости.

К сожалению, предпринимателей, занятых в сферах, где не предполагается использование онлайн-кассы, а также лиц, работающих на УСН «Доходы минус расходы» это нововведением не затронет. Очевидно, что онлайн-касса не дает возможности установить объем расходов, необходимый для исчисления налогов. Поэтому таким субъектам предпринимательской деятельности по-прежнему необходимо будет сдавать декларацию по УСН.

Отдельно следует выделить важные изменения 2020 года, которые затронут всех предпринимателей, в том числе, применяющих УСН.

Увеличение МРОТ

Размер МРОТ в 2020 году будет повышен до 12 130 рублей. Т.е. по сравнению с МРОТ 2019 года (11 280 рублей) увеличение составит 850 рублей.

МРОТ утратил свое былое важное значение для ИП, т. к. теперь страховые взносы рассчитываются без учета его величины. Однако МРОТ все еще остается важным экономическим показателем. В частности, он влияет на размер пособий, и ниже него не может быть заработная плата работников.

взносы на обязательное пенсионное страхование составят 40 874 рублей в год. А также дополнительно 1% от суммы превышение доходов 300 000 рублей, если такое превышение произойдет;

взносы на обязательное медицинское страхование составят 8 426 рублей в год.

Страховые взносы в 2020 году

Суммы фиксированных взносов в пенсионный фонд и на медицинское страхование вырастут в 2020 году и в общем объеме составят 40 874 руб., из которых ИП «за себя» придется заплатить:

- в ПФР — 32 448 руб. (если величина дохода не превышает лимит в 300 000 руб.);

- в ФОМС — 8 426 руб.

Подробнее об уплате страховых взносов в 2020 году читайте в отдельной статье.

Согласно Постановлению Правительства РФ от 06.11.2019 № 1407, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством устанавливается сумма, не превышающая 912 000 руб. нарастающим итогом с 1 января 2020 года.

Предельная величина базы для исчисления взносов на обязательное пенсионное страхование — сумма, не превышающая 1 292 000 руб. нарастающим итогом с 1 января 2020 года.

Индивидуальные предприниматели на упрощёнке самостоятельно перечисляют фиксированные суммы на своё страхование. В 2020 году это 32 448 рублей на пенсионные взносы и 8 426 рублей на медицинское страхование, всего 40 874 рублей.

Что касается дополнительного взноса в 1% с годового дохода свыше 300 000 рублей, то он рассчитывается с одной и той же базы как для варианта «Доходы», так и для варианта «Доходы минус расходы». Несмотря на данное Минфину поручение пересмотреть порядок расчёта взносов для ИП на УСН Доходы минус расходы, соответствующие изменения в статью 430 НК РФ так и не внесены. Не помогли и судебные решения в пользу предпринимателей, которые рассчитывали дополнительный взнос с учётом произведенных расходов.

Надежда на изменения всё ещё остаётся, однако 1%-ный взнос за доходы, полученные в 2019 году, рассчитывается, как и прежде – со всей суммы полученных доходов.

Онлайн-кассы для «упрощенцев» в 2020 году

Согласно ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ, в следующем году «упрощенцев» коснутся два основных изменения.

1. Те, кто торгует товарами через торговые автоматы, обязаны с 1 февраля 2020 года отражать на дисплее таких торговых автоматов QR-коды. Эти коды нужны покупателю для скачивания — так он сможет получить свой кассовый чек.

2. Те, кто продает маркированные товары, должны применять специальные фискальные накопители, передающие данные о кодах маркировки. Если компания уже сейчас используете фискальный накопитель, то его можно применять до истечения срока действия. После этого нужно будет купить новый фискальный накопитель, передающий данные о кодах маркировки.

Закажите фискальный накопитель в зависимости от вида бизнеса. Доставим, заменим, подключим.

Узнать подробнее

Что такое УСН-онлайн?

В 2019 году ФНС ввела в официальные сообщения такой термин, как «УСН-онлайн».

Заместитель руководителя ФНС России Дмитрий Сатин летом 2019 года сообщил, что предприниматели на спецрежиме УСН-онлайн и применяющие онлайн-кассы смогут в 2020 году избавиться практически от всей отчетности. В этом случае налоговая сама рассчитает сумму налога по данным, которые передают онлайн-ККТ, и пришлет уведомление на уплату.

По сути, УСН-онлайн означает лишь то, что малый бизнес, который работает на УСН и использует в расчетах ККТ, освободят от заполнения отчетности. Такие компании смогут в будущем не вести книгу учета доходов и расходов. Но пока конкретики по этому вопросу нет, они по-прежнему должны вести книгу учета и составлять декларации.

Налог на имущество по кадастровой стоимости

В сентябре 2019 года был принят Федеральный закон от 29.09.19 № 325-ФЗ, который в числе прочих изменений значительно дополнил перечень объектов, облагаемых налогом на имущество организаций исходя из кадастровой стоимости. Изменения коснулись пп. 4 п. 1 ст. 378.2 НК РФ.

Позже президентом был подписан Федеральный закон от 28.11.2019 № 379-ФЗ, который уточнил расширенный перечень объектов. Так, с 2020 года под налогообложение по кадастровой стоимости попадут следующие объекты:

- жилые помещения, гаражи, машино-места, объекты незавершенного строительства, а также жилые строения, садовые дома, хозяйственные строения или сооружения, расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

- административно-деловые и торговые центры (комплексы) и помещения в них;

- нежилые помещения (офисы, торговые объекты, объекты общепита и бытового обслуживания);

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства.

Судя по всему, цель новшества заключается в том, чтобы прикрыть серые схемы, которыми пользуются компании, чтобы в ряде случаев не платить налог с имущества. Так, если компания учитывает объект как товар, то она платит налог, а если как основное средство, то не платит. Этой лазейкой компании и пользовались.

Изменения в законодательстве подразумевают, что компании будут платить налог на имущество с любого жилья, собственниками которого являются, а также с гаражей, строений на земельных участках и других объектов, перечисленных выше.

Каникулы для ИП и малого бизнеса

В 2020 году для впервые зарегистрировавшихся ИП на УСН будут последний год действовать налоговые каникулы, которые позволят им применять нулевые налоговые ставки. Воспользоваться льготой можно не более двух налоговых периодов с момента регистрации ИП. При этом деятельность предпринимателя должна быть связана с производством, социальной сферой или наукой (подробности лучше уточнить в конкретном субъекте).

Со списком субъектов, где действуют налоговые каникулы, можно ознакомиться в этой статье.

Для ИП и ООО младше 3-х месяцев на УСН, ЕНВД и патенте в подарок — год бухгалтерии с мастером первичных документов и консультации бухгалтера-эксперта.

Отправить заявку

В 2020 году продолжат действовать и надзорные каникулы. Малый бизнес может спокойно вести деятельность до 31 декабря 2020 года, так как на плановые проверки в отношении них, как установил Федеральный закон от 25.12.2018 № 480-ФЗ, будет действовать запрет.