- Как зарегистрировать филиал ООО в другом городе

- Общие положения

- Как открыть ООО в другом городе — пошаговая инструкция документы

- Пошаговая инструкция открытия филиала ООО

- Управление ООО

- Шаг 4. Выберите коды деятельности по ОКВЭД

- Работники ООО

- Как создать обособленное подразделение ООО – виды подразделений

- Шаг 9. Выберите систему налогообложения

- Перечень документов, подаваемых на регистрацию по открытию филиала ООО

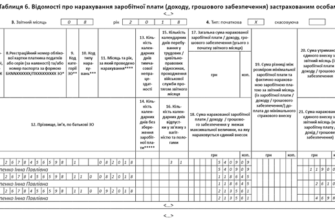

- Отчётность ООО

- Особенности открытия представительства в регионах РФ

- Расчётный счёт ООО

- Заключение договора с руководителем ООО

- Шаг 2. Придумайте наименование для своей организации

- План действий при создании обособленного подразделения

- Ликвидация ООО

- Шаг 7. Заполните заявление Р11001

- Шаг 1. Выберите способ регистрации ООО

- Сколько стоит открыть ООО каждым из вышеперечисленных способов

- Самостоятельная регистрация ООО

- Платная регистрация ООО с помощью специализированной фирмы

- Покупка готового ООО

- Преимущества и недостатки способов регистрации ООО

- Шаг 2. Придумайте наименование для своей организации

- Выбираем форму обособленного подразделения

- Шаг 3. Определитесь с юридическим адресом ООО

- Законодательное регулирование вопроса

- Шаг 9. Выберите систему налогообложения

- 6. Подготавливаем документы для регистрации

- 7. Подписываем и прошиваем документы

- Шаг 8. Оплатите государственную пошлину

- Действия налоговой после получения заявления

- Шаг 5. Определите размер уставного капитала ООО

Как зарегистрировать филиал ООО в другом городе

Регистрация филиала ООО в другом регионе или населенном пункте осуществляется в соответствии с приведенной выше пошаговой инструкцией. В этом случае постановка на учет компании по месту нахождения филиала также произойдет без участия представителей компании: все сведения налоговики сами передадут в ИФНС по месту нахождения филиала в рамках внутреннего обмена документами.

Если вы не хотите сами заниматься подготовкой и подачей документов, то можете заказать открытие ООО «под ключ». Но особой необходимости в этом нет, ведь путь самостоятельной регистрации прошли уже десятки тысяч наших пользователей. Просто попробуйте и у вас всё получится!

Общие положения

- Сведения об обособленных подразделениях должны обязательно содержаться в учредительных документах и уставе создавшей их компании.

- Указанные подразделения могут осуществлять свои функции только от имени создавшей их фирмы.

- Ответственность за деятельность подразделений также несет открывшая их головная организация.

Важным моментом в сфере налогообложения является тот факт, что общества с ограниченной ответственностью, открывшие свои представительства и филиалы не вправе применять УСНО.

Таким образом, для общества, работающего на УСН, открытие филиала ООО в другом городе может стать легальной возможностью для досрочного перехода с упрощенной системы.

Законом не ограничено количество обособленных подразделений одной компании.

Как открыть ООО в другом городе — пошаговая инструкция документы

Общество с ограниченной ответственностью – это структура, предназначенная для коммерческого партнёрства. Количество совладельцев бизнеса может достигать пятидесяти.

Кто может быть учредителем ООО? Практически любое физическое или юридическое лицо:

- граждане РФ и других государств;

- российские и иностранные организации;

- государственные органы и органы местного самоуправления.

Но есть и исключения. Организовывать собственный бизнес не вправе государственные и военные служащие. Кроме того, статья 23 закона № 129 от 08.08.2001 запрещает регистрацию ООО, если учредитель:

- по приговору суда лишён права заниматься предпринимательской деятельностью на определённый срок и этот срок ещё не истёк;

- ранее имел долю свыше 50% в организации, которую исключили из ЕГРЮЛ с долгами перед бюджетом, и после этого прошло менее трёх лет;

- являлся участником ООО с долей свыше 50%, в отношении которого в ЕГРЮЛ менее трёх лет назад внесена запись о недостоверности сведений;

- относится к массовым, т.е. имеет отношение к 10 организациям.

Для того, чтобы подтвердить своё намерение о создании компании, учредители должны заключить между собой договор об учреждении. Единственный учредитель договор не оформляет.

Юридическое лицо действует под своим фирменным наименованием, к которому предъявляется ряд требований. Например, название ООО не может включать в себя слова, обозначающие иностранные государства или органы власти РФ.

Уникальность фирменного наименования защищена законом, но ИФНС при регистрации юридического лица не проверяет этот критерий. Однако организация, которая уже носит такое название и действует в той же сфере бизнеса, вправе через суд потребовать защиты своего права на уникальность. Тогда компании-тёзке, зарегистрированной позже, придётся изменить свое наименование.

Рекомендуем заранее узнать, как проверить название ООО на уникальность, и какие ещё требования к нему существуют.

В заявлении на регистрацию фирменное наименование указывается в полном и сокращённом виде на русском языке. Но в устав можно дополнительно внести название общества на языке народов РФ или иностранном.

Юридическим адресом организации признаётся место нахождения его руководителя. Ещё один важный критерий юрадреса – возможность почтовой связи с ООО. Налоговая инспекция тщательно проверяет заявленный адрес на достоверность и массовость.

Уставный капитал — это первые активы общества, которые вносят учредители. Минимальный размер УК всего 10 000 рублей, но внести его надо обязательно деньгами. Дополнительно можно внести любую сумму денег и имущество, необходимое для организации бизнеса.

Размер уставного капитала и распределение его между учредителями указывается в заявлении на регистрацию ООО. Но внести его надо не сразу, а в течение четырёх месяцев после создания компании. Позже, если есть такая необходимость, уставный капитал можно увеличить.

Если ООО будет работать на льготном налоговом режиме, то можно подать также уведомление о переходе на УСН. Но его можно направить и позже, в течение 30 дней после создания компании.

Проще всего подготовить все документы для регистрации общества с ограниченной ответственностью в нашем бесплатном сервисе. Для этого вам надо зарегистрироваться в личном кабинете и далее действовать по инструкции.

Для этого надо обратиться в регистрирующую налоговую инспекцию, обслуживающую юридический адрес ООО. Например, все московские компании регистрируют в 46-ой ИФНС. Некоторые МФЦ тоже принимают документы для регистрации бизнеса. Узнать, куда именно обращаться, можно на сайте ФНС или в ближайшей инспекции.

Рассмотрение документов занимает три рабочих дня, после чего на электронный адрес заявителя приходят:

- лист записи ЕГРЮЛ по форме № Р50007;

- свидетельство о постановке организации на налоговый учёт;

- устав с отметкой регистрирующего органа.

В некоторых случаях инспекция выносит отказ в регистрации ООО с обоснованием причин. После исправления замечаний документы можно направить повторно.

Принять решение о ликвидации ООО может только общее собрание участников, причём, единогласно. Если участник единственный, то такое решение он принимает самостоятельно.

Ликвидационная комиссия – это орган, который получает полномочия по управлению делами ООО и представления его в суде, если такая необходимость будет. Обычно в неё включают директора, бухгалтера, юриста, других квалифицированных специалистов. Но если нет возможности создать комиссию из нескольких лиц, то можно назначить одного человека – ликвидатора.

В течение трёх рабочих дней после принятия решения о ликвидации подайте в ИФНС нотариально заверенную форму Р15001 и протокол общего собрания. После этого налоговая инспекция вносит в ЕГРЮЛ сведения о том, что в отношении ООО началась ликвидационная процедура. Кроме того, ИФНС вправе начать выездную налоговую проверку деятельности компании.

Для оповещения неопределённого круга лиц о факте ликвидации надо опубликовать сообщение через «Вестник государственной регистрации». Если же у ООО есть кредиторы, то им надо направить индивидуальное уведомление с подтверждением доставки. В сообщении и уведомлениях указывается срок, в который кредиторы могут предъявить свои претензии, но не менее двух месяцев.

После истечения срока требований кредиторов надо составить промежуточный ликвидационный баланс. В документе должны отражаться сведения о составе имущества ООО и размере кредиторских требований. Баланс утверждается на общем собрании участников, а в налоговую инспекцию снова подаётся форма Р15001.

В течение месяца после утверждения промежуточного баланса обязательно подайте в ПФР персонифицированные данные о работниках. Если этого не сделать, ИФНС откажет в ликвидации ООО на основании статьи 23 закона «О госрегистрации юридических лиц и ИП».

На основании данных промежуточного баланса ликвидационная комиссия проводит расчёты с кредиторами, соблюдая очередность, указанную в статье 64 ГК РФ. Согласно ей, сначала ООО должно выполнить требования в отношении вреда жизни и здоровью, а затем рассчитаться с работниками. После этого наступает очередь расчётов с бюджетом, и только потом – с остальными кредиторами.

Если денежных средств общества не хватает, то его имущество должно быть продано с публичных торгов. Торги можно не проводить только для имущества стоимостью менее 100 тысяч рублей.

После расчётов со всеми кредиторами составляется окончательный ликвидационный баланс, который тоже утверждается общим собранием. Оставшиеся активы общества распределяются между участниками в порядке, предусмотренным статьей 58 закона «Об ООО».

Если все предыдущие этапы успешно пройдены, то в налоговую инспекцию подают:

- заявление по форме Р16001, подписанное председателем ликвидационной комиссии или ликвидатором;

- окончательный ликвидационный баланс;

- документ об уплате пошлины в размере 800 рублей;

- документ, подтверждающий представление в ПФР сведений о застрахованных лицах.

На этом ликвидация ООО завершается, а налоговая инспекция в подтверждение направляет лист записи Единого государственного реестра юридических лиц по форме Р50007. Остается только закрыть расчётный счёт ООО, уничтожить печать и сдать документы общества в архив.

Существенных отличий в открытии филиала или представительства нет. Пошаговая схема выглядит следующим образом:

- Вынесение решения о создании подразделения и документальное оформление.

Общим собранием участников ООО должны быть вынесены решения о создании филиала и о внесении изменений в учредительные документы. Далее необходимо разработать положение о филиале и внести соответствующие изменения в устав.

![]()

Положение является основным внутренним документом, определяющим деятельность вновь созданной единицы организации.

Несмотря на то, что законодательно не закреплена структурная составляющая этого документа, положение должно включать в себя следующие обязательные пункты:

- наименование филиала и место его нахождения;

- цели, задачи и функции;

- территория, в границах которой филиал или представительство вправе осуществлять свою деятельность;

- виды осуществляемой деятельности;

- состав органов управления;

- полномочия руководителя;

- источники образования имущества;

- порядок отчетности перед головным офисом;

- помимо этого, в положении могут быть отражены любые другие вопросы, касающиеся деятельности подразделения.

- Извещение регистрирующих органов.

Об открытии филиала и внесении, в связи с этим, изменений в устав, организация в обязательном порядке извещает регистрирующий орган. В соответствии с действующим законодательством, полномочия по государственной регистрации юридических лиц возложены на ФНС России.

В Москве и Санкт-Петербурге такую постановку на учет осуществляют специально созданные для этих целей инспекции (№ 46 в Москве, № 15 в СПб), в других областных центрах эти функции возложены на межрайонные инспекции.

В более мелких населенных пунктах регистрация организаций происходит в территориальных инспекциях.

Состав пакета документов для этих целей определен ст.19 Федерального закона от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

В него входят:

- подписанное уведомление о внесении изменений в учредительные документы;

- решение о внесении изменений в учредительные документы;

- сами изменения;

- решение о создании филиала;

- положение о филиале.

ФНС в срок не более пяти дней с момента получения уведомления, вносит соответствующую запись в ЕГРЮЛ и выдает уведомление о постановке на учет.

Датой начала функционирования подразделения следует считать дату внесения о нем сведений в ЕГРЮЛ.

- Решение вопросов связанных с постановкой на учёт по месту нахождения в территориальных отделениях Пенсионного фонда, Фонда социального страхования.

В положении должно быть указано, будет ли филиалу открыт расчетный счет для начисления заработной платы его сотрудникам, то есть выделение его на отдельный баланс.

От решения этого вопроса зависит, должно ли вставать подразделение на учет в территориальных отделениях Пенсионного фонда, Фонда социального страхования по месту открытия филиала.

Пошаговая инструкция открытия филиала ООО

Если же хотя бы одно из вышеперечисленных условий не выполняется, то страховые взносы, должны перечисляться по месту регистрации головной организации.

Для постановки на учет в соответствующем отделении ПФР необходимо представить следующий пакет документов:

- заявление о регистрации организации в территориальном отделении ПФР по месту нахождения обособленного подразделения;

- свидетельство о постановке на учет организации в налоговом органе по месту нахождения филиала;

- уведомление о регистрации головной компании в соответствующем органе Пенсионного фонда.

- копии нотариально заверенных документов, подтверждающих создание обособленного подразделения.

Отделение ПФР по месту нахождения филиала, в свою очередь выдает организации уведомление о ее регистрации в качестве страхователя в данном отделении ПФР в двух экземплярах.

Один из экземпляров в 10-дневный срок со дня получения необходимо предоставить в отделение Пенсионного фонда по месту регистрации головной организации.

В соответствии с Федеральным законом от 29.11.2010 N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации«, регистрация страхователей, осуществляющих выплаты физическим лицам, а также снятие их с учета в органах обязательного медицинского страхования производится в территориальных органах ПФР.

Между отделениями Пенсионного фонда и территориальными фондами обязательного медицинского страхования установлены Правила обмена информацией в электронной форме.

Таким образом, при постановке на учет филиала в отделении ПФР происходит и его регистрация в соответствующем отделении ФОМС.

Встать на учет в территориальном отделении ФСС России по месту нахождения своего филиала организация должна в течение 30 дней со дня его создания.

Для этого необходимо подать в это отделение заявление о регистрации в качестве страхователя.

К заявлению организации необходимо приложить нотариально заверенные копии:

- свидетельства о государственной регистрации юридического лица;

- свидетельства о постановке головной организации на учет в ФНС;

- уведомления о постановке на учет в ФНС по месту нахождения обособленного подразделения;

- документов, подтверждающих создание обособленного подразделения;

- извещения о регистрации в качестве страхователя, выданное региональным отделением ФСС России по месту его нахождения;

- документов, подтверждающих наличие отдельного баланса, расчетного счета и начисление выплат и иных вознаграждений в пользу физических лиц;

- информационного письма Росстата, в котором содержатся сведения о видах экономической деятельности (код по ОКВЭД, наименование вида деятельности), осуществляемой юридическим лицом по месту нахождения обособленного подразделения.

Отделение Фонда в течение пяти рабочих дней со дня получения заявления и документов осуществляет регистрацию организации в качестве страхователя по месту нахождения филиала.

- Открытие расчетного счёта обособленному подразделению.

Вне зависимости от осуществляемых функций, по местонахождению филиала / представительства, организацией может быть открыт расчетный счет, право распоряжаться которым предоставляется непосредственно руководителю обособленного подразделения.

С мая 2014 г. обязанность сообщать в ФНС, ПФР и ФСС об открытии и закрытии банковских счетов отменена.

Соответствующие изменения введены федеральными законами от 02.04.14 № 52-ФЗ и от 02.04.14 № 59-ФЗ.

Согласно Инструкции ЦБ РФ от 14.09.2006 N 28-И для открытия расчетного счета нужно

- свидетельство о государственной регистрации самого предприятия;

- учредительные документы;

- лицензии (разрешения), в случае ведения деятельности, подлежащей лицензированию.

- карточку;

- документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на банковском счете.

- документы, подтверждающие полномочия единоличного исполнительного органа юридического лица (решение общего собрания участников);

- свидетельство о постановке на учет в налоговом органе.

а также документы на обособленное подразделение, а именно:

- положение об обособленном подразделении;

- документы, подтверждающие полномочия руководителя филиала;

- документ, подтверждающий постановку на учет в ФНС по месту нахождения его подразделения.

Не смотря на то, что открытие филиала, в большинстве случаев, не должно вызвать затруднений, в случае, если вы сами не желаете этим заниматься или сомневаетесь в своей компетентности, лучше довериться профессионалам.

- Принятие решения об открытии филиала ООО в другом городе

Подготовка документов для открытия филиала ООО в другом городе

Нотариальное удостоверение документов

Подача документов в ИФНС

Внесение данных в ЕГРЮЛ и получение документов

Регистрация в ПФР и ФСС

ПРИНЯТИЕ РЕШЕНИЯ ОБ ОТКРЫТИИ ФИЛИАЛА ООО В ДРУГОМ ГОРОДЕ

Созывается общее собрание учредителей или же единственный учредитель принимает решение о создании филиала единолично. Также необходимо подготовить Положение о филиале компании.

Оформляется новая редакция Устава, в который предварительно внесены сведения о создании филиала. В нем достаточно указать его название и юридический адрес. Когда в Устав внесены необходимые изменения, и Положение готово, можно собирать остальные документы, чтобы подать их в налоговую инспекцию.

ПОДГОТОВКА ПАКЕТА ДОКУМЕНТОВ ДЛЯ ОТКРЫТИЯ ФИЛИАЛА ООО В ДРУГОМ ГОРОДЕ

Вам необходимо подготовить следующий пакет документов:

- Свидетельства ОРГН и ИНН

Протокол общего собрания или Решение единственного учредителя о создании Общества

Положение о филиале компании. В нем указываются условия, на основании которых будет осуществляться деятельность.

Устав в двух экземплярах

Заявление по форме 13002, которое должно быть нотариально заверенным.

Доверенность на руководителя филиала

Выписка ЕГРЮЛ (выданная не ранее, чем за 30 дней до удостоверения заявления)

Оплачивать госпошлину не требуется.

НОТАРИАЛНОЕ УДОСТОВЕРЕНИЕ ИЗМЕНЕНИЙ

С подготовленным пакетом документов вы обращаетесь к нотариусу, чтобы заверить заявление по форме 13002.

О порядке заполнения формы P13002 вы можете прочесть в специальной статье сервиса «Документовед», чтобы не допустить ошибок, а также не воспользоваться устаревшим бланком.

ПОДАЧА ДОКУМЕНТОВ ДЛЯ ИФНС

После внимательного заполнения формы 13002 и заверения ее у нотариуса, вам потребуется подать в регистрирующий орган следующий пакет документов:

- Заявление об открытии представительства по форме 13002.

Решение или протокол о общего собрания учредителей.

Устав Общества в двойном экземпляре, один из них в дальнейшем возвращается Обществу

Госпошлина при подаче подобного заявления, как было сказано раннее, не платится.

ВНЕСЕНИЕ ДАННЫХ В ЕГРЮЛ И ПОЛУЧЕНИЕ ДОКУМЕНТОВ

Через пять рабочих дней с даты подачи документов, налоговый орган должен выдать документацию, которая подтверждает внесение изменений в Устав Общества:

- Выписка из ЕГРЮЛ

Устав Общества

Уведомление о внесении изменений, которые связаны с изменениями в учредительных документах.

РЕГИСТРАЦИЯ ФИЛИАЛА В ПФР И ФСС

ПФР, а также ФСС по месту нахождения главного офиса должны быть уведомлены в течение месяца с дня создания. Дата создания в этом случае – это дата внесения информации в ЕГРЮЛ После полной регистрации в Пенсионном фонде выдадут два уведомления, где одно из них в десятидневный срок со дня получения необходимо представить организации в территориальный орган ПФР по месту нахождения.

Управление ООО

Но при этом совет директоров и коллегиальный исполнительный орган создаются по желанию учредителей. А ревизионная комиссия обязательна только для обществ с ограниченной ответственностью, в которых более пятнадцати участников.

Таким образом, в большинстве компаний достаточно только двух органов управления:

- генеральный директор или просто директор ООО;

- общее собрание участников (если учредитель единственный, то он имеет те же полномочия, что и собрание).

Общее собрание участников – это высший орган управления, у которого есть особые полномочия, указанные в статье 33 закона № 14-ФЗ. Собрание можно назвать механизмом контроля собственников над имуществом, которое они передали в виде уставного капитала ООО.

Однако текущей деятельностью общества управляет единоличный исполнительный орган, т.е. руководитель. Он единственный, кто представляет интересы организации без доверенности. Он же заключает сделки, в результате которых общество получает определённые права и обязанности.

При этом руководитель несёт имущественную ответственность за свои действия, которые причинили ущерб организации. А ещё, как на должностное лицо, на него накладываются административные санкции по КоАП РФ. Если же действия или бездействие руководителя причинили существенный вред, то его ответственность может перерасти в уголовную.

Трудовой договор с директором имеет свои особенности, с его образцом можно ознакомиться здесь.

Шаг 4. Выберите коды деятельности по ОКВЭД

Коды деятельности (коды ОКВЭД) указываются в заявлении на регистрацию ООО. ОКВЭД – общероссийский классификатор видов экономической деятельности. С помощью справочника ОКВЭД необходимо выбрать коды ОКВЭД, которые соответствуют деятельности вашей организации. Желательно также указать коды тех видов деятельности, которыми организация, возможно, станет заниматься в будущем (вам не придется заниматься всеми указанными видами деятельности или дополнительно платить налоги и сдавать отчетность).

В заявлении на регистрацию ООО указываются только коды ОКВЭД, состоящие минимум из 4-х цифр. Первый код ОКВЭД, указанный в этом заявлении, будет являться основным видом деятельности вашей организации. Фактически от данного кода зависит:

- Наличие права на применение пониженных (льготных) ставок при уплате страховых взносов за работников (имеет смысл, только если данный вид деятельности будет приносить не меньше 70% дохода).

- Размер ставки страховых взносов в ФСС от несчастных случаев за работников (имеет смысл только в течение первого года после регистрации).

Обратите внимание, что с 11 июля 2016 года применяется новый ОКВЭД ОК 029-2014 (КДЕС ред. 2).

Перед тем, как зарегистрировать ООО, вы должны определиться, каким именно бизнесом будете заниматься. Коды предпринимательской деятельности выбирают из специального классификатора ОКВЭД, вы можете воспользоваться для этого нашей формой поиска. Если вы используете для подготовки документов наш сервис, то вам будет предложен раскрывающийся список, что сделает вашу работу по выбору кодов более удобной.

Свои виды деятельности ООО заявляет ещё на этапе регистрации, в форме Р11001. Само по себе указание нескольких десятков или сотен кодов ОКВЭД не обязывает организацию ими заниматься. Но надо обращать внимание, чтобы заявленные виды деятельности не противоречили тому, что написано в уставе.

Общество с ограниченной ответственностью, как юридическое лицо, может заниматься любым легальным бизнесом. И хотя определённые ограничения по видам деятельности есть, но они не связаны с организационно-правовой формой – ООО или ИП.

Требования могут предъявляться к размеру уставного капитала, наличию квалифицированных кадров, транспорта, оборудования, производственного помещения и т.д. При желании их можно выполнить и заняться выбранным направлением бизнеса.

Для большинства видов деятельности ООО не требуется какое-то разрешение. Но надо знать, какие направления относятся к лицензируемым, потому что за отсутствие лицензии штрафуют.

Кроме лицензируемых есть виды деятельности, для которых надо получать допуск СРО (саморегулируемая организация). Членство в СРО может быть добровольным или обязательным, в частности, для:

- инженерных изысканий, архитектурно-строительного проектирования, строительства, реконструкции, капитального ремонта, сноса объектов капитального строительства и содержание их деятельности;

- энергетических обследований;

- деятельности арбитражных управляющих;

- деятельности на финансовом рынке;

- аудиторской деятельности;

- патентных поверенных.

О том, как получить допуск СРО и сколько это стоит, мы рассказали на примере строительного бизнеса.

Может ли ООО изменить первоначальное направление деятельности? Да, конечно. И если соответствующий код ОКВЭД нового бизнеса был заявлен при регистрации, то сообщать об это никуда не надо. Но если в сведениях ЕГРЮЛ нет нужных кодов, то их надо добавить по форме Р13001 или Р14001.

Работники ООО

Для налоговых органов и фондов любая организация автоматически признаётся работодателем. Действительно, ведь юридическое лицо не имеет физического воплощения, поэтому от его имени действует руководитель или другие сотрудники.

ООО без работников может существовать, только если им управляет единственный учредитель. В этом случае он может не заключать с собой трудовой договор и действовать на основании приказа о возложении полномочий. Но для полноценного бизнеса одного руководителя недостаточно, поэтому в большинстве организаций, конечно, есть работники.

Есть два варианта оформления персонала – по трудовому и гражданско-правовому договору. Первый вариант налагает на работодателя больше обязанностей и лучше защищает права работника. Штатному сотруднику надо обеспечить безопасные условия труда, дважды в месяц выплачивать зарплату, предоставлять ему ежегодный оплачиваемый отпуск.

По гражданско-правовому договору оформляют исполнителя для выполнения определённого объёма работ или услуг. Он не подчиняется внутреннему распорядку организации и не находится под контролем работодателя. Оплату исполнитель получает, когда результат его работ или услуги будет принят заказчиком по акту.

Ещё больше отличий между трудовым и гражданско-правовым договором описаны здесь. Важно не подменять реальные трудовые отношения гражданско-правовыми. За неправомерное заключение договора гражданско-правового характера организацию могут оштрафовать на сумму до 100 тысяч рублей по статье 5.27 КоАП РФ.

Как создать обособленное подразделение ООО – виды подразделений

Законодательство предусматривает возможность создания трех видов обособленных подразделений:

- филиал;

- представительство;

- обособленное подразделение, имеющее минимум одно рабочее место.

Определение обособленного подразделения дается в ст. 11 Налогового кодекса РФ (НК РФ). Там перечислены его признаки:

- эта часть организации территориально обособлена от нее;

- имеет как минимум одно рабочее место;

- рабочие места созданы на срок более одного месяца.

Понятия филиала и представительства содержит ст. 55 Гражданского кодекса РФ (ГК РФ). Под филиалом закон понимает такую часть юридического лица, которая находится вне его места нахождения и имеет право осуществлять все функции юридического лица. Представительство обладает меньшими правами, чем филиал, — оно может лишь представлять и защищать интересы юридического лица. Подробнее о видах и особенностях обособленных подразделений – в статье Обособленное подразделение юридического лица – 2018 – 2020.

Шаг 9. Выберите систему налогообложения

Если проведены подготовительные действия, далее нужно будет пройти регистрацию в госорганах, которая законодательно подтверждает открытие филиала ООО, пошаговая инструкция включает этапы подготовки и сдачи документов.

В первую очередь, нужные бумаги должны быть засвидетельствованы в нотариальном порядке. Вот список документов:

- Решение, или Протокол Учредительного собрания о создании филиала. (оригинал);

- Положение о создании филиала (оригинал);

- Устав с внесенными изменениями (оригинал);

- Заявление на открытие филиала ООО по формеР14001, Р13002 (оригинал);

- Генеральная доверенностьна руководителя филиала (оригинал).

Все эти документы удостоверяет и прошивает лично нотариус. За государственную регистрацию изменений по формам Р13002 и Р14001 пошлина не взимается. Нотариально заверенный пакет документов в двух экземплярах направляете в налоговую инспекцию.

В соответствии с законом № 229-ФЗ не обязательно регистрировать филиал ООО по месту его расположения, например, в другой стране. Достаточно подать документы в ИФНС по месту регистрации головного офиса. Документы можно представить лично, через доверенное лицо или отправить заказным письмом по почте, составив опись вложения.

Приняв документы, налоговая инспекция обязана выдать расписку, что все необходимые документы предоставлены. В расписке указывается дата, когда можно будет получить готовые документы. Через пять рабочих дней приходит ответ из налоговой инспекции. При положительном решении будут получены:

- лист записи Единого государственного реестра юридических лиц (форма N Р50007);

- один экземпляр Устава ООО;

- уведомление о внесении изменений, связанных с поправками в Уставе.

Выписка из ЕГРЮЛ больше не выдается, при необходимости заказывается самостоятельно.

Не менее важно проследить за межведомственным обменом информацией, чтобы сведения о филиале ООО поступили в Пенсионный фонд, в Фонд социального страхования и в Росстат. Такой обмен осуществляет непосредственно налоговая инспекция.

Филиал ООО в обязательном порядке включается в Единый государственный реестр, но при этом он не становится отдельным юридическим лицом и полностью подчиняется головному офису. Деятельность нового филиала осуществляется в рамках полномочий в соответствии с Генеральной доверенностью.

В течение 5 рабочих дней с даты представления документов налоговики должны будут внести изменения в ЕГРЮЛ (п. 3 ст. 18, п. 1 ст. 8 Закона N 129-ФЗ). И на основании этих обновленных сведений организация будет поставлена на налоговый учет по месту нахождения филиала (п. 3 ст. 83 НК РФ). В связи с этим организации будет выдано уведомление по форме N 1-3-Учет (Приложение N 2 к Приказу ФНС от 11.08.2011 N ЯК-7-6/488@) с указанием в нем КПП филиала.

Организации имеют право применять 4 вида систем налогообложения:

- ОСН (общая система налогообложения). Самый сложный и невыгодный для субъектов малого и среднего предпринимательства режим налогообложения (с точки зрения отчетности и налогов). ОСН используют достаточно крупные организации, не имеющие возможности применять другие режимы (например, крупнейшие налогоплательщики), а также компании, ведущие деятельность с контрагентами, заинтересованными в зачете «входного» НДС. Общая система налогообложения подразумевает уплату трех основных налогов: НДС (0%, 10%, 20%), налога на прибыль (20%) и налога на имущество (до 2,2%).

- УСН (упрощенная система налогообложения). Один из самых распространенных режимов налогообложения, применяемых организациями. УСН предназначена для снижения налоговой нагрузки на малый и средний бизнес и упрощение ведения отчетности. На УСНО уплате подлежит только один налог – единый, он заменяет три основных налога ОСНО – НДС, налог на прибыль и налог на имущество, предоставляя организации выбор: уплачивать 6% с доходов или 15% с доходов, уменьшенных на величину расходов. Помимо этого, ООО на УСН имеют право уменьшать налог за счет уплаченных страховых взносов за работников.

- ЕНВД (единый налог на вмененный доход). Может применяться организациями только в отношении определенных видов деятельности, установленных законом (в основном, это оказание услуг населению, розничная торговля и общепит). Но, главное отличие ЕНВД от остальных систем налогообложения состоит в том, что налог не зависит от полученных доходов, а вменяется (устанавливается) государством, в зависимости от физического показателя деятельности (количества работников, площади торгового зала и т.д.). В некоторых случаях ЕНВД может быть выгоднее УСН, но, чтобы это понять, необходимо довольно точно знать будущий доход своей организации. ООО на ЕНВД могут также уменьшать налог за счет страховых взносов за работников. Стоит отметить, что вмененный налог придется уплачивать, даже если у вас будут отсутствовать доходы или вы вообще не будете осуществлять деятельность.

Обратите внимание! В 2020 году ЕНВД не могут применять организации, которые реализуют в розницу лекарственные средства, обувь, а также меховую одежду и аксессуары. Эти товарные группы подлежат обязательной маркировке. А с 2021 года ЕНВД полностью отменяется.

- ЕСХН (единый сельскохозяйственный налог). Является самым выгодным налоговым режимом для сельхозпроизводителей. Используется сельскохозяйственными товаропроизводителями, у которых доля дохода от ведения сельскохозяйственной деятельности составляет не менее 70%. Организации на ЕСХН обязаны уплачивать 6% с доходов, уменьшенных на величину расходов. ООО на ЕСХН могут учитывать в качестве расходов страховые взносы за работников.

Обратите внимание, что ваша организация автоматически будет переведена на ОСН, если вы не успеете подать заявление о применении нужной вам системы налогообложения в установленные сроки:

- для УСН – с остальными документами при регистрации или в течение 30 дней после нее;

- для ЕНВД – в течение 5 дней с момента начала ведения деятельности (именно начала деятельности, а не регистрации);

- для ЕСХН – с остальными документами при регистрации или в течение 30 дней после нее.

Таким образом, если вы не хотите находиться на ОСН (режим налогообложения по умолчанию для всех ООО, если не выбран другой), а также не подпадаете под ЕСХН (режим для сельхозорганизаций), то лучшим решением будет переход на УСН (упрощенку) – останется только выбрать налоговую ставку (подробнее про выбор между УСН 6% и 15%).

Даже если вы хотите применять ЕНВД, вам все равно сначала желательно перейти на УСН. Это связано со сроком перехода на ЕНВД (см. выше), поскольку за время «простоя» (т.е. пока вы не начнете осуществлять деятельность), вместо ОСН вы сможете отчитываться по УСН (что гораздо проще).

Изменить систему налогообложения можно один раз в год, подав заявление о переходе в налоговую службу до 31 декабря текущего года, и только с начала нового года (исключение – если вы захотите применять ЕНВД).

Бесплатная консультация по регистрации ООО

Общество с ограниченной ответственностью – это коммерческая организация, созданная для получения прибыли. Часть своего дохода она должна перечислять в бюджет в виде налогов. А как работодатель, обязана платить страховые взносы за своих работников.

Налогообложение ООО зависит от выбранного налогового режима. Кроме общей системы (ОСНО), малый бизнес вправе работать на льготных режимах:

- УСН Доходы – налоговая ставка составляет 6% от полученных доходов;

- УСН Доходы минус расходы – налог платят по ставке от 5% до 15% на разницу между доходами и расходами;

- ЕНВД – перечислить в бюджет надо 15% вменённого дохода;

- ЕСХН – единый сельхозналог взимают по ставке 6% с разницы между доходами и расходами, кроме того, надо платить НДС по ставке до 20%.

По сравнению с этими цифрами налоговая нагрузка на общей системе выглядит значительно выше: при отсутствии льгот на ОСНО платят 20% налога на прибыль и 20% налога на добавленную стоимость.

Страховые взносы за работников организация платит по следующим ставкам (облагается большинство выплат персоналу):

- на пенсионное страхование — 22%;

- на медицинское страхование — 5,1%;

- на социальное страхование по временной нетрудоспособности и материнству — 2,9%;

- на страхование от травматизма и профессиональных заболеваний – от 0,2% до 8,5%.

Тарифы последнего вида страхования зависят от того, какой у ООО код основного вида деятельности. Чем выше класс профессионального риска, тем больше надо перечислять за работников.

Итак, какие же налоги платит ООО? Это зависит не только от выбранной системы налогообложения, но и размера доходов/расходов. Кроме того, на УСН Доходы и ЕНВД действует дополнительная льгота – возможность уменьшить исчисленный налог на сумму взносов, уплаченных за работников. На других режимах взносы просто включаются в расходы.

Покажем, как уменьшить налог на страховые взносы с работниками на примере ООО на УСН 6%. В таблице укажем полученный доход и уплаченные взносы за каждый квартал.

|

Период |

Доходы, рублей |

Взносы, рублей |

|---|---|---|

|

1 квартал |

730 000 |

35 000 |

|

2 квартал |

680 000 |

43 000 |

|

3 квартал |

850 000 |

38 000 |

|

4 квартал |

970 000 |

67 000 |

На УСН налог по итогам года платят один раз – не позднее 31 марта за предыдущий год. Однако по итогам каждого отчётного периода, если были получены доходы, надо перечислять ещё и авансовые платежи. При этом исчисленный налоговый платёж можно уменьшить на сумму уплаченных взносов, но не более, чем на 50%.

Посчитаем: авансовый платёж за первый квартал равен (730 000 * 6%) 43 800 рублей. Его можно уменьшить на сумму взносов, но не более, чем на 50%, т.е. до 21 900 рублей. Аналогичным образом нарастающим итогом с начала года рассчитывают платежи за другие отчётные периоды (полугодие и девять месяцев), с учётом уже перечисленных авансов.

Годовой доход организации составил 3 230 000 рублей, а налог по ставке 6% — 193 800 рублей. Однако ООО заплатит в виде налога не эту сумму, а только половину от неё – 96 900 рублей.

Таким образом, учитывать при выборе системы налогообложения только размер налоговой ставки недостаточно. Надо знать и о других особенностях налогового законодательства, например, о праве получить освобождение от уплаты НДС при соблюдении определённых условий.

Полноценный расчёт налоговой нагрузки вашего бизнеса на разных системах налогообложения может сделать только специалист в учёте. Рекомендуем обратиться для этого на бесплатную консультацию.

Перечень документов, подаваемых на регистрацию по открытию филиала ООО

Вопрос сбора итогового комплекта документации для регоргана стоит рассмотреть подробнее. Важно понимать, что требования налоговиков часто разнятся в зависимости от региона. Единое законодательство, действующее на всей территории России, стандартные внутренние регламенты и разъяснения – не гарантия идентичности подхода инспекторов. В этой связи стоит уточнять: не предъявляет ли конкретный регорган дополнительных требований при создании филиала ООО.

Создание филиала без внесения сведений о нем в Устав:

-

Заявление по форме Р14001;

-

Протокол (Решение) ОСУ;

Создание филиала с внесением сведений о нем в Устав:

-

Заявление по форме Р13001;

-

Протокол (Решение) ОСУ;

-

Новая редакция Устава (либо Изменения к Уставу) в 2-х экз.;

-

Квитанция об оплате госпошлины (если документы подаются не электронно).

Далее, по факту регистрации филиала назначается его руководитель. В зависимости от содержания Устава общества делает это либо директор общества, либо ОСУ. Доверенность на ведение дел выдается директору филиала директором ООО, им же подписывается трудовой договор.

Итог: цель по расширению бизнеса компании путем создания обособленного подразделения достигнута.

Проверьте, перед тем, как зарегистрировать ООО, вы должны подготовить следующие документы:

- заявление по форме Р11001 — 1 экз.;

- решение единственного учредителя или протокол общего собрания учредителей — 1 экз.;

- устав ООО — 2 экз.;

- квитанция об оплате госпошлины — 1 экз.;

- документы, подтверждающие наличие юридического адреса — 1 экз.;

- уведомление о переходе на УСН, если вы выбрали этот режим — 2 экз., но некоторые ИФНС запрашивают 3 экз.

Договор об учреждении ООО несколькими учредителями не входит в список документов, подаваемых на регистрацию (его нет в перечне документов, указанных в законе «О регистрации»), однако некоторые ИФНС его требуют, поэтому рекомендуем иметь копию договора при себе.

В 2020 году срок для регистрации юридического лица составляет не более 3 рабочих дней. На четвертый рабочий день на электронный адрес, указанный вами при регистрации, должны направить:

- лист записи Единого государственного реестра юридических лиц по форме № Р50007;

- свидетельство о постановке на учёт в налоговом органе;

- устав с отметкой регистрирующего органа.

Поздравляем, регистрация общества состоялась! Надеемся, что наша пошаговая инструкция по регистрации ООО в 2020 году вам помогла!

Что делать, если вы получили отказ в регистрации ИП или ООО? С 1 октября 2018 года заявитель может снова подать документы на регистрацию ИП или ООО без повторной уплаты пошлины. Обратиться в ИФНС надо в течение трех месяцев после вынесенного решения об отказе, причем, сделать это можно только один раз.

Узнайте подробнее о том, какие еще действия надо сделать после регистрации вашей фирмы. И помните, что незаконное предпринимательство влечет за собой административную и уголовную ответственность.

Перед подачей документов рекомендуем проверить полноту комплекта, а также ознакомиться с информацией по уставному капиталу ниже (12 пункт).

Подготовленные документы на регистрацию ООО подайте по юридическому адресу вашей будущей организации – в налоговую инспекцию или многофункциональный центр. Адрес и контактные данные вашей ИФНС можно узнать при помощи этого сервиса

Примечание. Документы на регистрацию ООО можно направить в ФНС в электронной форме. Для этого у каждого учредителя должны быть собственная КЭП. Выгода в том, что не нужно платить госпошлину, заверять подпись учредителя на заявлении и оформлять доверенность на представителя. У ФНС есть специальные бесплатные сервисы для формирования документов и направления их на регистрацию в электронной форме.

После сдачи документов не забудьте обязательно получить от сотрудника регистрирующего органа расписку об их приеме, а также второй экземпляр уведомления о переходе на УСН (ЕСХН) с отметкой налогового органа (последнее необходимо для подтверждения того, что вы действительно переходили на один из данных режимов).

Примечание: в некоторых ИФНС уведомление о переходе на УСН можно подать только после регистрации ООО.

О причинах отказа в регистрации ООО вы можете прочитать здесь.

Отчётность ООО

Общество с ограниченной ответственностью обязано вести бухгалтерский учёт своей деятельности. Ответственность за организацию учёта несёт лично руководитель. Если сразу после регистрации в ООО ещё нет бухгалтера, то руководитель должен возложить эти обязанности на себя.

Кроме бухгалтерского организация ведет налоговый учёт (декларации и специальные налоговые регистры) и сдаёт отчётность по работникам. Что и когда сдавать, можно узнать в нашем налоговом календаре. Разобраться во всём этом без специальных знаний трудно, но и брать бухгалтера в штат при небольшом количестве хозяйственных операций не стоит.

Если руководитель готов уделить учёту часть своего времени, то можно подключиться к бухгалтерскому онлайн-сервису. Но многие мелкие компании передают организацию учёта на аутсорсинг в специализированные фирмы. Это не только удобно, но и выгодно, потому что оплата взимается за определённый объём бухгалтерских услуг. Кроме того, хорошая компания-аутсорсер гарантирует в договоре компенсацию возможных штрафов за нарушение правил учёта.

Если проводится открытие филиала ООО, в котором предполагается небольшое количество сотрудников и невысокий объем финансовых операций, то предпочтительнее учет проводить без выделения на отдельный баланс. В данном случае бухгалтерский, финансовый, и налоговый учет ведет бухгалтерия головного предприятия, где на специальных счетах ведется учет всей финансовой жизни филиала ООО.

Бухгалтерский учет может быть вынесен на отдельный баланс, если деятельность филиала разноплановая, и в нем работает много сотрудников. Но это потребует создания собственной бухгалтерии и перевода его на отдельный баланс. При этом главный бухгалтер всю отчетность передает в головной офис, где и формируется общая отчетность

Существует два вида бухгалтерской отчетности: основной и упрощенный. В Законе «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ для некоторых организаций предусмотрено право применения упрощенных способов ведения бухучета. В пункте 4 ст. 6 этого закона к таким субъектам, в частности относятся организации малого бизнеса.

Следует помнить, что создание филиала не позволит пользоваться упрощенной системой налогообложения. И если для бизнеса это принципиально, то нужно просто открыть обособленное подразделение, при наличии которого не теряется право на использование упрощенной системы налогообложения. Законодательство разрешает иметь неограниченное количество филиалов и подразделений.

Особенности открытия представительства в регионах РФ

Многие предприниматели для расширения своего присутствия на рынке используют практику открытия представительств на территории других регионов страны.

Согласно статье 55 ГК РФ представительством называют подразделение предприятия, не имеющее прав юридического лица. Оно защищает интересы материнской компании на территории другого региона или государства.

Руководители новых подразделений назначаются создавшими их предприятиями. Действуют они на основании доверенности.

Часто люди путают между собой понятия «филиала» и «представительства». Следует четко понимать, что представительство не может вести деятельность, напрямую связанную с получением прибыли, оно только представляет компанию на рынке. В случае, когда финансовая деятельность ведется, то подразделение именуется филиалом.

Функции представительства организации в других регионах Российской Федерации:

- Представление и защита интересов основного предприятия

- Ведение переговоров и заключение договоров

- Прием и сдача продукции

- Предоставление консультаций

- Работа с контрагентами

Представительства обязательно должны быть упомянуты в учредительных документах головного предприятия. Основными критериями признания подразделения представительством являются его территориальная обособленность и наличие стационарных рабочих мест. Трудовой договор с сотрудниками такой компании должен быть подписан не менее чем на 1 месяц.

Ответственность за деятельность представительства несет предприятие, которое его открыло.

Открывается представительство посредством ания на общем собрании главного офиса компании. Количество «за» должно составлять не менее 2/3 от общего количества.

Пакет документов, необходимый для открытия представительства:

- Письменная просьба о постановке на учет в налоговую службу;

- Полные сведения о налогоплательщике;

- Письменное распоряжение за подписью генерального директора о создании нового подразделения;

- Приказ о назначении руководителя нового подразделения и главного бухгалтера;

- Доверенность, оформленная на назначенного руководителя;

- Учредительные документы головного предприятия;

- Свидетельство о государственной регистрации компании;

- Документы на арендованное или купленное под представительство помещение, адрес его местонахождения;

- Письмо о плательщике налогов, написанное материнским предприятием.

Все вышеуказанные документы подаются в налоговый орган по месту регистрации основного предприятия и во внебюджетные фонды по месту нахождения открывающегося представительства.

Не более чем через месяц после создания подразделения, в налоговую службу подаются следующие документы:

- Уведомление об открытии представительства

- Уведомление налогового органа

За нарушения срока подачи документов головному предприятию грозит взыскание административного штрафа от 5 до 10 тысяч рублей.

Помимо подразделений российских предприятий, открыть представительство в России могут также иностранные фирмы. Они действуют от имени и по поручению создающих их материнских компаний, тем не менее, подчиняясь российскому законодательству.

Открываются путем аккредитации в Государственной регистрационной палате при Министерстве юстиции Российской Федерации, а также регистрируются в Сводном государственном реестре. Документы, необходимые для прохождения аккредитации, указаны ниже:

- Документы о регистрации иностранного предприятия в стране нахождения;

- Устав иностранного предприятия;

- Письменное решение об открытии представительства в России;

- Письмо из банка, подтверждающее платежеспособность материнской компании;

- Рекомендации нескольких российских деловых партнеров;

- Справка, предоставляемая налоговым органом того государства, где находится головное предприятие компании о том, что она является налогоплательщиком в своей стране.

Все документы предоставляются на русском языке с отметкой о консульской легализации. Срок аккредитации в среднем составляет 19 рабочих дней.

После аккредитации иностранное предприятие получает разрешение на открытие представительства. Оно действует на протяжении полугода (6 месяцев). Представительства иностранных фирм открываются на срок, необходимый для достижения целей материнской компании.

Расчётный счёт ООО

Расчётный счёт – это специальный банковский счёт, который открывают только для проведения бизнес-платежей. Из-за того, что законодательство прямо не обязывает ООО открывать расчётный счёт, часто возникает вопрос – надо ли это делать?

Надо, ведь обойтись без расчётного счёта может только неработающая организация. Но как только у компании возникают обязательства перед бюджетом (налоги, взносы, сборы), необходимо обратиться в банк. Проводить эти платежи можно только в безналичном порядке.

Есть ещё одна причина, по которой расчётный счёт для ООО всё-таки нужен. Центробанк ограничил проведение наличных расчётов между контрагентами суммой в 100 000 рублей в рамках одного договора. Для хозяйственной деятельности это довольно скромная сумма, лимит можно превысить, даже заключив договор аренды одного офисного помещения.

Кроме того, расчётный счёт – это просто удобный инструмент. Через онлайн-банк вы можете проводить платежи в любое время и из любой точки. Все современные варианты оплаты, такие как эквайринг, терминалы, электронные деньги, привязаны к расчётному счёту. А ещё при проведении безналичных расчётов с другими организациями и ИП вам не понадобится кассовый аппарат.

Как открыть расчётный счёт для ООО? Это простая и быстрая процедура, которую можно начать, не выходя из дома. Чтобы получить реквизиты для приёма безналичных платежей, просто оставьте заявку на сайте выбранного банка. Через 10-15 минут вам придёт электронное письмо с подтверждением открытия расчётного счёта. Его номер вы можете сразу направить контрагенту.

Чтобы закончить процедуру открытия расчётного счёта в банке, надо представить в него следующие документы:

- устав общества;

- договор об учреждении, если учредителей несколько;

- свидетельство о постановке организации на налоговый учёт;

- подтверждение полномочий директора: приказ, решение, протокол о назначении;

- оригинал паспорта руководителя и других лиц, если они будут иметь доступ к счету;

- копия лицензии на лицензируемый вид деятельности, если она выдана.

При личной встрече сотрудник банка оформит карточку образцов подписи и предложит заполнить дополнительные документы (анкета клиента, соглашение о присоединении или договор расчётно-кассового обслуживания и др.). Некоторые банки, которые работают полностью дистанционно, направляют своего сотрудника для встречи по адресу, согласованному с клиентом.

Сколько стоит открытие расчётного счёта для ООО и его дальнейшее обслуживание? Многие крупные банки не берут никакой платы за открытие счёта и предлагают низкие тарифы РКО – от 500 рублей в месяц. Есть даже полностью бесплатные тарифные планы, такой как, «Легкий старт» в Сбербанке.

Кроме того, клиентам предлагаются дополнительные бонусы. Например, если открыть расчётный счёт для ООО в Тинькофф банке, то вы получите бесплатную онлайн-бухгалтерию и до 78 000 рублей на рекламу своего бизнеса. А на остаток средств по счёту банк начислит до 6% годовых, что сопоставимо с условиями депозита.

Какой банк выбрать для открытия расчётного счёта ООО? Конечно, как и для любой другой услуги здесь надо оценивать тарифы и уровень сервиса. Но для расчётно-кассового обслуживания этого недостаточно. Очень важно обеспечить сохранность безналичных денежных средств. А для этого надо выбирать банки, которые давно работают на рынке и имеют высокие финансовые рейтинги.

В целом, определённую гарантию может дать любой российский банк, входящий в систему страхования вкладов. Ведь с 2019 года малые предприятия тоже получили право на возмещение 1,4 млн рублей в случае отзыва банковской лицензии. Но в ТОП-10 банков чаще всего попадают эти кредитные учреждения:

- Сбербанк;

- Тинькофф;

- Открытие;

- Альфа-банк;

- Точка;

- ВТБ;

- Модуль-банк;

- Промсвязьбанк;

- Райффайзен;

- Уралсиб.

Также вы можете воспользоваться нашим калькулятором банковских тарифов для подбора наиболее выгодных предложений

Заключение договора с руководителем ООО

Руководителем ООО может быть как учредитель ООО, так и наемный работник, но независимо от этого трудовой договор необходимо заключить и в том и другом случае. Протоколом общего собрания учредителей избирается единоличный исполнительный орган – директор, управляющий, президент. Затем с ним заключается трудовой договор, подписываемый от имени ООО председателем собрания с одной стороны и назначенным директором (управляющим, президентом) с другой стороны.

Шаг 2. Придумайте наименование для своей организации

Если бизнес успешен, он приносит прибыль, часть которой учредитель может забрать себе. Это естественно, ведь бизнес и начинают именно с этой целью. Однако налогообложение юридических лиц и их учредителей имеет свои особенности. В отличие от ИП, собственники компании не вправе распоряжаться деньгами ООО как своими собственными.

Единственный легальный вариант вывода прибыли – это дивиденды. Разберёмся, как они начисляются и выплачиваются.

Сначала надо убедиться, что деятельность ООО была прибыльной. Для этого бухгалтер должен рассчитать чистые активы. Дивиденды нельзя выплачивать, если стоимость чистых активов ООО меньше уставного капитала и резервного фонда, или станет меньше после их выплаты. Кроме того, не допускается распределять прибыль, если есть признаки банкротства общества или они могут появиться после выплаты дивидендов.

Распределять дивиденды можно не чаще одного раза в квартал, но многие компании делают это только раз в год. Дело в том, что если какой-то квартал был прибыльным, но по итогам года деятельность ООО окажется убыточной, то дивиденды распределять нельзя. В таком случае уже выплаченные участникам суммы признаются выплатами физическим лицам, а не дивидендами. А это влияет на налогообложение.

Если же всё в порядке и основания для распределения прибыли есть, то участники должны созвать общее собрание. На повестку дня выносятся вопросы об утверждении бухгалтерской отчётности и размера сумм, которые выплачиваются каждому собственнику бизнеса. Единственный участник принимает решение по этим вопросам единолично.

Дивиденды должны быть выплачены в течение 60 дней со дня принятия решения или оформления протокола общего собрания. При выплате бухгалтер организации удерживает с них и перечисляет в бюджет 13% НДФЛ.

Конечно, такой вариант получения прибыли не устраивает многих собственников из-за его сложности и длительности. Что делать, если деньги на личные цели нужны срочно?

Во-первых, можно устроиться в штат своей компании и получать зарплату два раза в месяц. Однако этот способ самый дорогой. Кроме 13% НДФЛ, который удерживают с зарплаты, организация (а по факту – собственник бизнеса) должна перечислить страховые взносы за работника. А это ещё 30% с выплачиваемой суммы.

Во-вторых, деньги у своей компании можно взять в долг. Беспроцентный заём учредителю позволяет длительное время пользоваться необходимой суммой. Долг, разумеется, в какой-то момент надо вернуть. Если же этого не сделать, то ООО может списать задолженность при условии нормального финансового состояния бизнеса. Но учредителю придётся заплатить с этой суммы 13% подоходного налога.

В-третьих, небольшие суммы за счёт фирмы можно оформить как представительские расходы (размещение в гостинице, обеды в ресторанах и др.). Большое значение здесь имеет правильное бухгалтерское оформление затрат. Если не соблюдать требования учёта, налоговая инспекция откажется признавать такие расходы. За этим следует взыскание недоимки, пени и штраф.

А что насчет подотчётных средств, которые учредитель, оформленный в штат, может получить на руки? Эти суммы предназначены только для расходов самой организации, а не для личных нужд. Такие траты должны иметь документальное подтверждение и деловую цель, а значит, вообще не могут расцениваться как способ вывода прибыли.

Что ещё можно сделать для снижения налогового бремени? Возможно, вы не использовали все доступные способы налоговой оптимизации деятельности своего ООО. Это не повлияет на ставку налога на дивиденды, но может снизить налоговую нагрузку самого бизнеса, что положительно повлияет и на интересы его владельца.

Одним из основных плюсов ООО считается ограниченная ответственность учредителей по долгам юридического лица. И если прочесть статью 56 ГК РФ, то можно сделать вывод, что собственник компании рискует только в пределах своей доли в уставном капитале.

«Учредитель (участник) юридического лица или собственник его имущества не отвечает по обязательствам юридического лица, а юридическое лицо не отвечает по обязательствам учредителя (участника) или собственника».

Однако ориентироваться только на эту норму недостаточно. Она работает, если само юридическое лицо в состоянии отвечать по своим обязательствам. Но как только появляются признаки банкротства (несостоятельности) ООО, учредители оказываются в зоне риска.

Из статьи 3 (3) закона «Об ООО» уже следует, что в случае несостоятельности общества по вине его участников на них может быть возложена ответственность по долгам компании. Такая ответственность называется субсидиарной, т.е. дополнительной к ответственности самого ООО.

Кстати, первым кандидатом на привлечение к субсидиарной ответственности является руководитель организации. А поскольку часто обществом управляет один из учредителей, то об этом стоит знать.

Итак, руководитель может быть признан виновным в доведении организации до банкротства, если:

- Должностные обязанности выполнялись с нарушением принципов добросовестности и разумности, например, заключались заведомо убыточные сделки или не проводилась проверка контрагентов.

- Не было подано заявление о банкротстве при наличии его признаков: задолженность на сумму свыше 300 000 рублей, срок которой истёк более трёх месяцев назад.

- После возникновения признаков банкротства действия или бездействие руководителя привели к тому, что положение организации ещё больше ухудшилось.

- Документация общества не была передана арбитражному управляющему или содержала недостоверную информацию, что помешало установить активы должника и лиц, его контролирующих.

Если же руководитель наёмное лицо, то он может быть освобожден от субсидиарной ответственности, доказав, что действовал по указанию учредителей. И хотя привлечь участника к личной имущественной ответственности по долгам бизнеса сложнее, чем индивидуального предпринимателя, но таких дел с каждым годом становится всё больше.

С 2016 года регистрация ООО осуществляется в течение 3 рабочих дней (дата выдачи в большинстве случаев указывается в полученной ранее расписке).

После получения долгожданных документов обязательно не забудьте сразу же проверить все указанные в них сведения.

Обратите внимание, до 1 января 2017 года ФНС выдавала свидетельства регистрации ООО. Вместо указанного документа налоговая оформляет Лист записи ЕГРЮЛ по форме № Р50007, который имеет такую же юридическую силу, как и ранее выдаваемое свидетельство о госрегистрации.

Примечание: выписку из ЕГРЮЛ, начиная с 30 июня 2015 года, выдают только в электронном виде на основании письменного запроса в ИФНС.

Регистрация фирмы потребует выбора наименования ООО на русском языке. Полное фирменное наименование должно включать в себя указание на его организационно-правовую форму, например: Общество с ограниченной ответственностью «Регистрационное бюро». Подробно о требованиях к наименованию фирмы при регистрации предприятий читайте в разделе Фирменное наименование.

План действий при создании обособленного подразделения

Регистрация ООО самостоятельно, как и подготовка этих документов вполне возможна, если вы используете бесплатные возможности нашего сервиса.

Сколько стоит открыть ООО? Регистрация фирм — это государственная услуга, за которую взимается пошлина в размере 4000 рублей. Вы можете оплатить госпошлину одним из способов:

- заполнить бланк квитанции вручную, для чего вам надо узнать реквизиты регистрирующего органа в самой налоговой инспекции или на сайте ФНС;

- воспользоваться специальным сервисом ФНС по формированию квитанции.

С 2019 года заявители, которые направляют документы на регистрацию ИП через сайт ФНС или портал госуслуг, освобождаются от уплаты госпошлины (ст. 333.35 НК РФ). Однако это возможно только при наличии усиленной квалифицированной электронной подписи. Кроме того, пошлина не взимается при подаче бумажных документов через МФЦ, которые заключили с ИФНС соглашение об электронном документообороте.

Для юридического признания филиала после совершения вышеозначенных действий нужно уведомить ряд государственных органов об изменении структуры фирмы. В частности, нужно сообщить об изменениях в налоговый орган по месту нахождения ООО:

- Представить заполненную форму № Р14001, утв. приказом ФНС от 25.01.2012 № ММВ-7-6/25@, для внесения сведений о созданном филиале в Единый государственный реестр юридических лиц (ст. 5 № 14-ФЗ).

- Направить форму № С-09-3-1, утв. приказом ФНС от 09.06.2011 № ММВ-7-6/362@, о создании на российской территории филиала общества. В соответствии с порядком постановки на учет, утв. письмом ФНС России от 03.09.2010 № МН-37-6/10623@, налоговый орган направляет территориальному подразделению в месте расположения филиала сведения об обособленной части общества. Тот, в свою очередь, в случае соблюдения всех требований в 5-суточный срок ставит филиал на налоговый учет и направляет в ответ ООО уведомление по форме № 1-3-Учет, утв. приказом ФНС от 11.08.2011 № ЯК-7-6/488@.

Налоговая служба признает обособленное подразделение таковым только при соблюдении 2 условий (см. письмо Минфина от 18.08.2015 № 03-02-07/1/47702):

- Если часть общества территориально обособлена.

- Если в филиале наличествуют стационарные, т. е. созданные более чем на месячный срок, рабочие места.

Интересным представляется вопрос о необходимости уведомления Фонда социального страхования (ФСС) и Пенсионного фонда (ПФ). В соответствии с утратившим силу законом «О страховых взносах…» от 24.07.2009 № 212-ФЗ организация обязана была уведомлять упомянутые фонды об открытии филиала, но с 2015 года такая обязанность была отменена.

- Определиться, что организация создает обособленное подразделение, не являющееся филиалом или представительством (т.к. у них другой порядок регистрации).

- Убедиться, что созданное рабочее место является стационарным, то есть создано на срок более месяца, работник присутствует на нем постоянно, и это связано с выполнением им служебных обязанностей. Если работник дистанционный, создавать обособленное подразделение не требуется.

- В месячный срок после создания стационарного рабочего места сообщить в налоговую инспекцию, где ООО состоит на учете, о создании обособленного подразделения по форме № С-09-3-1.

- В течение 30 дней встать на учет в фонд социального страхования.

- При необходимости сообщать в трехдневный срок об изменении адреса или наименования обособленного подразделения в ФНС по месту учета подразделения по форме № С-09-3-1.

Статья 346.12 НК РФ запрещает применять льготную упрощенную систему налогообложения организациям, имеющим филиалы (требование об отсутствии представительства уже отменено). Разумеется, возникает вопрос – как оформить обособленное подразделение, чтобы оно не было признано филиалом, а организация при этом сохранила право на УСН? Чтобы разобраться в этом, придется обратиться к положениям трех кодексов: Налогового, Гражданского и Трудового:

- Налоговый кодекс (ст. 11) дает понятие обособленного подразделения организации как «…любого территориально обособленного от нее подразделения, по месту нахождения которого оборудованы стационарные рабочие места». Характеристику видов обособленного подразделения НК РФ при этом не дает.

- Гражданский кодекс (ст. 55) характеризует обособленное подразделение только в виде представительства и филиала. То есть, из этих положений тоже неясно, какими еще, кроме представительства и филиала, могут быть обособленные подразделения.

- Трудовой кодекс (ст. 40) указывает, что «…коллективный договор может заключаться в организации в целом, в ее филиалах, представительствах и иных обособленных структурных подразделениях». Таким образом, только здесь можно увидеть, что обособленные подразделения могут быть какими-то иными, кроме филиала и представительства.

В результате, мы имеем дело с каким-то неуловимым понятием иного обособленного подразделения, поэтому при создании такого подразделения надо просто избегать критериев, которые характеризуют его как филиал или представительство. Характеристики эти в законе более чем скудные:

- представительством является обособленное подразделение юридического лица, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту;

- филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительств;

- представительства и филиалы не являются юридическими лицами, а сведения о них должны быть указаны в ЕГРЮЛ, а значит, и в уставе организации.

Мы не случайно так подробно разбираемся в этом вопросе, потому что несоответствие этим требованиям (иногда неявное) может лишить организацию возможности работать на УСН, причем неожиданно. Например, руководитель считает, что созданное обособленное подразделение не является филиалом, поэтому организация продолжает работать на упрощенной системе, хотя уже не имеет на это права.

В таких случаях организация будет признана работающей на общей системе налогообложения с начала того квартала, в котором было создано обособленное подразделение, имеющее признаки филиала. А потеря права на упрощенку ведет к необходимости начислить все налоги общего режима: налог на прибыль, налог на имущество, НДС, и именно с последним может возникнуть больше всего проблем.

Ликвидация ООО

Руководство юридического лица должно поставить на учет обособленное подразделение в течение месяца после факта его появления. Датой создания при этом можно считать день трудоустройства первого работника.

Рассмотрим подробно, как открыть обособленное подразделение ООО в 2020 году. Для этого руководство юридического лица должно предпринять такие действия:

- обустроить стационарное рабочее место вне стен ООО;

- заполнить форму С-09-3-1;

- передать заполненную форму в ИФНС по месту появления обособленного подразделения;

- С 01.01.2017 необходимо сообщать в налоговый орган о наделении ОП полномочиями по производству выплат физ.лицам (п.п. 7 п. 3.4. ст. 23 НК РФ). Форма такого сообщения утверждена Приказом ФНС от 10.01.2017 № ММВ-7-14/4@. В этом случае уплата страховых взносов и предоставление отчетности по выплатам, сделанным ОП, производится по месту его нахождения (п.п. 7, 11 ст. 431 НК РФ).

Последний пункт актуален не для всех обособленных подразделений. Вставать на учет в этих фондах обязаны лишь те обособленные подразделения, которые осуществляют выплаты физическим лицам.

Ликвидация ООО – полное прекращение существования юридического лица. Это сложная и долгая процедура, в ходе которой надо учесть интересы не только учредителей, но и кредиторов, если они есть.

Кроме полной ликвидации есть варианты реорганизации общества: слияние, присоединение, разделение, выделение, преобразование. Есть также вариант «альтернативной» ликвидации: выход участников из ООО или продажа долей, в результате чего состав собственников полностью изменяется. При этом само юридическое лицо продолжает существовать, иногда даже под другим именем. Просто бывшие собственники уже не имеют к нему никакого отношения.

Если организация ликвидируется в ходе банкротства, то самостоятельно эту процедуру провести очень сложно. В таком случае надо заранее обращаться к арбитражному управляющему или к юристу с необходимой специализацией. Учитывайте, что ликвидация ООО с долгами часто приводит к субсидиарной ответственности учредителя и руководителя компании.

Проще всего ликвидировать ООО, у которого есть имущество для погашения задолженностей, а отчётность в полном порядке. Сделать это можно самостоятельно, воспользовавшись нашей инструкцией.

Шаг 7. Заполните заявление Р11001

Ранее сведения о филиалах и представительствах необходимо было указывать в учредительных документах организации (п. 5 ст. 5 Закона от 08.02.1998 N 14-ФЗ, действ. до 29.12.2015). Но после внесения поправок законодательство РФ больше такие требования не содержит. То есть в устав ООО информация о филиале может быть внесена, но это не обязательно (п. 2 ст. 12 Закона от 08.02.1998 N 14-ФЗ).

Вместе с тем приказом ФНС утверждены разные формы заявлений, на основании которых вносятся изменения в ЕГРЮЛ (Приказ ФНС от 25.01.2012 N ММВ-7-6/25@, далее – Приказ ФНС):

- заявление о государственной регистрации изменений, вносимых в учредительные документы юридического лица, по форме N Р13001 (Приложение N 4 к Приказу ФНС);

- заявление о внесении изменений в сведения о юридическом лице, содержащиеся в ЕГРЮЛ, по форме N Р14001 (Приложение N 6 к Приказу ФНС).

Следовательно, если сведения о создании филиала вы в уставе отразили, то в ИФНС вы должны будете подать заявление по форме Р13001, приложив к нему (пп. «а»-«г» п. 1 ст. 17 Закона N 129-ФЗ):

- решение о внесении изменений в учредительные документы;

- устав в новой редакции (в 2 экземплярах при подаче документов на бумажном носителе лично или по почте);

- квитанцию об уплате госпошлины, которая составляет 800 руб. (пп. 3 п. 1 ст. 333.33 НК РФ).

А если сведения о создании филиала в устав ООО не вносятся, то в инспекцию можно подать только заявление по форме N Р14001 (п. 2 ст. 17 Закона N 129-ФЗ, Письмо ФНС от 06.03.2015 N СА-4-14/3666@). Однако данная форма еще не приведена в соответствие с действующим законодательством: на листе О, где должны быть отражены сведения о создании филиала, можно указать информацию только о филиалах, поименованных в учредительных документах (п. 7.19 Требований к Приказу ФНС).

Ранее сведения о филиалах и представительствах необходимо было указывать в учредительных документах организации (TEXT действ. до 01.09.2014; п. 5 ст. 5 Закона от 08.02.1998 N 14-ФЗ , действ. до 29.12.2015). Но после внесения поправок законодательство РФ больше такие требования не содержит. То есть в устав ООО информация о филиале может быть внесена, но это не обязательно (п. 2 ст. 12 Закона от 08.02.1998 N 14-ФЗ ).

Читать еще: Как получить ипотечный кредит без первоначального взноса

Вместе с тем приказом ФНС утверждены разные формы заявлений, на основании которых вносятся изменения в ЕГРЮЛ (Приказ ФНС от 25.01.2012 N ММВ-7-6/25@ , далее – Приказ ФНС):

- заявление о государственной регистрации изменений, вносимых в учредительные документы юридического лица, по форме N Р13001 (Приложение N 4 к Приказу ФНС);

- заявление о внесении изменений в сведения о юридическом лице, содержащиеся в ЕГРЮЛ, по форме N Р14001 (Приложение N 6 к Приказу ФНС).

Следовательно, если сведения о создании филиала вы в уставе отразили, то в ИФНС вы должны будете подать заявление по форме Р13001, приложив к нему (пп. «а»-«г» п. 1 ст. 17 Закона N 129-ФЗ ):

- решение о внесении изменений в учредительные документы;

- устав в новой редакции (в 2 экземплярах при подаче документов на бумажном носителе лично или по почте);

- квитанцию об уплате госпошлины, которая составляет 800 руб. (пп. 3 п. 1 ст. 333.33 НК РФ).

А если сведения о создании филиала в устав ООО не вносятся, то в инспекцию можно подать только заявление по форме N Р14001 (п. 2 ст. 17 Закона N 129-ФЗ , Письмо ФНС от 06.03.2015 N СА-4-14/3666@ ). Однако данная форма еще не приведена в соответствие с действующим законодательством: на листе О, где должны быть отражены сведения о создании филиала, можно указать информацию только о филиалах, поименованных в учредительных документах (п. 7.19 Требований к Приказу ФНС).

Регистрация предприятий происходит на основании заявления по форме Р11001. Ошибки при заполнении заявления могут привести к отказу налоговой инспекции в приеме ваших документов. Мы рекомендуем вносить свои данные в форму Р11001 с помощью нашего сервиса, это позволит избежать ошибок и нарушения установленных требований.

С 29 апреля 2018 года в заявлении на регистрацию заявитель должен указывать свой электронный адрес. Документы, подтверждающие факт регистрации (лист записи ЕГРИП или ЕГРЮЛ, устав с отметкой ИФНС, свидетельство о постановке на налоговый учет), направляются инспекцией не в бумажном виде, как раньше, а в электронном. Бумажные документы, в дополнение к электронным, можно будет получить только по запросу заявителя.

Обратите внимание, что подписывать заявление не надо! Вы подпишете его в присутствии налогового инспектора или у нотариуса, если подача заявления о регистрация ООО осуществляется по доверенности.

Шаг 1. Выберите способ регистрации ООО

Существует три способа оформления общества с ограниченной ответственностью:

- Самостоятельная регистрация ООО. Относительно простой и достаточно распространенный способ создания организации своими силами, особенно в связи с появлением удобных бесплатных онлайн-сервисов.

- Платная регистрация ООО с помощью специализированной фирмы (регистратора). Является наиболее частым способом создания организации в связи с описанными ниже преимуществами.

- Покупка готовой ООО. Чаще всего производится через специализированную фирму, предоставляющую услуги платного оформления ООО.

|

Способ регистрации |

Затраты |

Плюсы |

Минусы |

|---|---|---|---|

|

Самостоятельная подготовка документов для регистрации ООО. |

Госпошлина — 4000 рублей; нотариальное оформление, если вы не будете обращаться в ИФНС лично — от 1000 до 1300 рублей. |

Получение опыта по общению с регистрирующими органами, экономия денег на услугах регистраторов. |

Отсутствуют, если вы будете соблюдать правила регистрации и воспользуетесь нашими подсказками. |

|

Услуги регистраторов |

Услуги регистраторов — от 2000 до 8000 рублей; госпошлина — 4000 рублей; расходы на нотариальное оформление — от 1000 до 1300 рублей. |

Экономия времени на подготовку документов, зачастую гарантия на возврат средств на оплату госпошлины, если отказ ФНС произошел по вине регистраторов. |

Дополнительные расходы; необходимость передачи паспортных данных; отсутствие опыта взаимодействия с ФНС |

Шаг 2. Придумайте наименование для своей организации

Общество с ограниченной ответственностью может иметь до шести вариантов своего названия:

- Полное/сокращенное фирменное наименование на русском языке.

- Полное/сокращенное фирменное наименование на иностранном языке.

- Полное/сокращенное фирменное наименование на языках народов РФ.

| Полное фирменное наименование на русском языке | Общество с ограниченной ответственностью «Ромашка» |

| Сокращенное фирменное наименование на русском языке | ООО «Ромашка» |

Обратите внимание, что существуют некоторые ограничения по выбору фирменного наименования для ООО. Например, без специального разрешения запрещено использовать слова «Россия», «Российская федерация», «Москва», а также другие полные и сокращенные названия государств, субъектов РФ, городов и др.

Более подробную информацию об ограничениях, примерах, а также подборе названия для своей организации, читайте на странице про фирменное наименование ООО.

Выбираем форму обособленного подразделения

Создание филиала или представительства — процедура, которая требует дополнительных материальных затрат на регистрацию в государственных органах, организацию самостоятельного бухгалтерского учета и содержание административного аппарата вновь созданной организации.

Кроме того, компании, создавшие обособленное подразделение в форме филиала или представительства теряют право на применение упрощенной системы налогообложения (подп. 1 п. 3 ст. 346.13 НК РФ). В этом плане создание обособленного подразделения, понятие которого дается в ст.

11 НК РФ, имеет такие преимущества:

- простая постановка на учет;

- отсутствие необходимости менять учредительные документы;

- сохранение права организации на упрощенную систему налогообложения.

Создание обособленного подразделения в форме филиала или представительства актуально только в том случае, когда эта часть организации будет иметь большое количество сотрудников и сложную структуру.