- Сравнение двух систем налогообложения

- Кто может пользоваться патентом

- Как получить патент

- Размер налога и порядок уплаты

- Главный недостаток ПСН

- Особенности УСН

- Чем отличается патент от УСН

- Сравнение двух систем налогообложения

- Пример расчета налогов на УСН и ПСН

- Пример 1: патент выгоднее УСН

- Пример 2: когда УСН выгоднее патента

- Изменения на ПСН с 2020 года

- Особенности УСН

- Нерозничная продажа – утрата права на ПСН

- Чем отличается патент от УСН

- Короткие патенты подешевеют в начале года и подорожают в конце

- Итоги

- Сравнение двух систем налогообложения

Сравнение двух систем налогообложения

ПСН в том виде, в котором действует сейчас, существует с 2013 года. С того момента она стала набирать высокую популярность среди российского предпринимательского сообщества.

Регламент работы на патенте зафиксирован в

главе 26.5

Налогового кодекса Российской Федерации. За субъектами РФ закрепили право запретить использовать патентную систему налогообложения для предпринимателей, работающих на их территориях.

Региональным властям разрешено расширять перечень видов деятельности, на которые в пределах кодов видов экономической деятельности распространяется режим. При этом какие-то правила Налогового Кодекса они менять не могут.

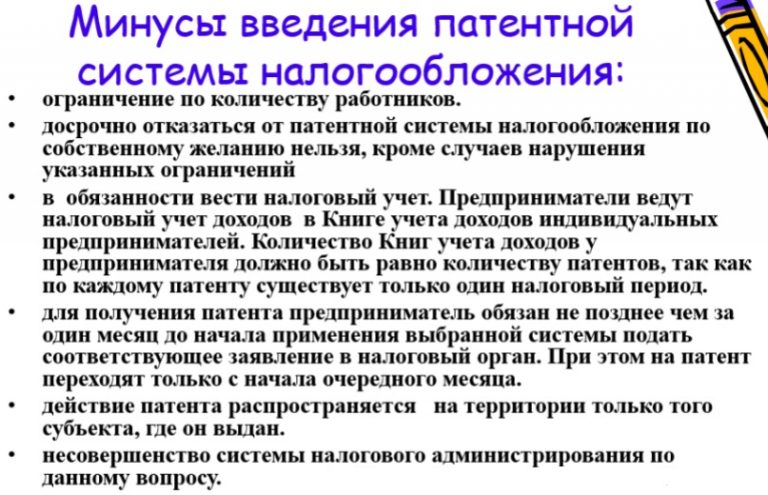

Действие каждого патента ограничено 12-ю месяцами в рамках одного календарного года. Минимальный срок — один месяц. По окончанию срока его можно продлевать, но прекратить досрочно нельзя.

Сумма налога зависит от возможной, а не от полученной предпринимателем выручки. Это означает, что сумма платежа в бюджет не зависит от полученных в ходе деятельности предпринимателем доходов. Это главное отличие патента от упрощенной системы налогообложения.

Региональные власти для каждого отдельного вида деятельности и муниципалитета определяют потенциальный доход по видам деятельности. При этом в Налоговом кодексе предусмотрена максимальная планка, через которую переступать нельзя.

При определении учитывают следующие факторы:

- численность персонала, работающего в штате;

- количество зарегистрированных транспортных средств;

- число посадочных мест;

- нагрузки ТС;

- численность объектов (для розницы, общепита и арендных услуг);

- другие.

Сделать

расчет патента

можно в специальном

калькуляторе

налоговой службы. Указав срок действия патента, вид деятельности и регион, где она будет осуществляться, вы моментально получите сумму налога, необходимую к уплате.

Кто может пользоваться патентом

Патентную систему налогообложения могут применять только те предприниматели, деятельность которых отвечает критериям:

- Число работников, выполняющих свои функции во всех видах работы, не должно превышать 15 человек.

- ИП не осуществляют «патентную деятельность» в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имущества.

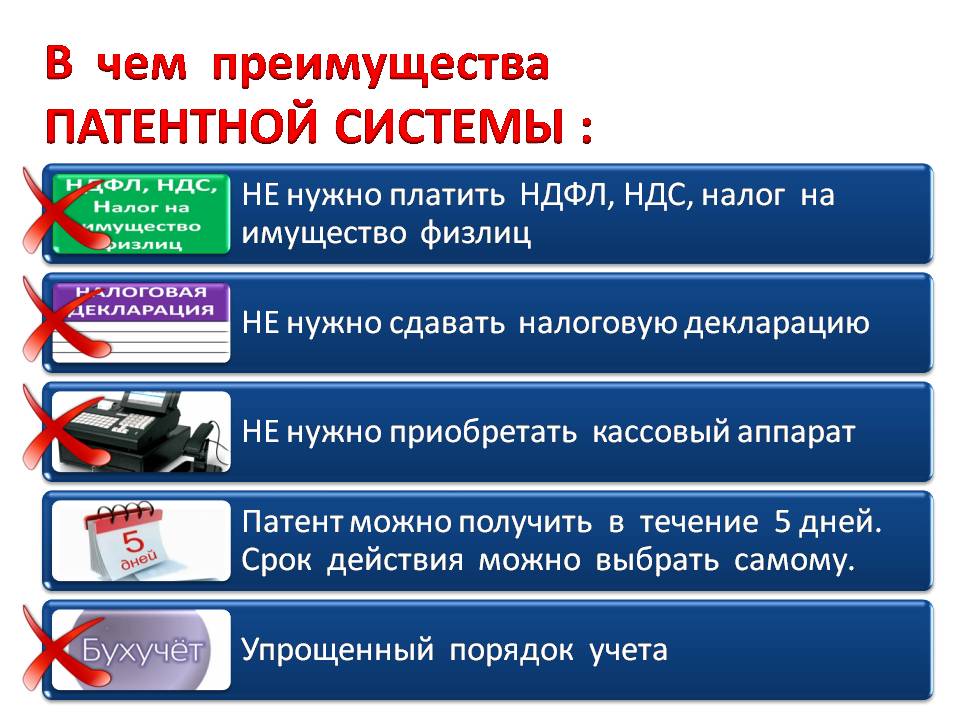

ИП переходят на патентную систему налогообложения, чтобы снизить налоговую нагрузку на бизнес. Это возможно за счет того, что единый налог по ПСН заменяет другие бюджетные платежи, требующиеся на общей системе: НДФЛ, имущественный налог (если недвижимость не входит в специальный список) и НДС (кроме импорта и обязанностей налогового агента).

Как получить патент

Предприниматель для получения патента должен обратиться в налоговую службу. Орган выдает его на каждый вид деятельности. Причем если она будет осуществляться в нескольких регионах, то в каждом из них потребуется получение отдельного патента.

Подать соответствующие документы можно лично в ФНС, через своего представителя по доверенности, посредством отправки через почту или интернет. Следует учесть, что документы подаются не менее, чем за 10 дней до начала осуществления деятельности.

Если планируете работать по месту прописки, то подавайте заявление в налоговую службу, к которой прикреплены. При открытии бизнеса в другом городе подавать заявление нужно в любой налоговый орган на его территории. Но чтобы процедура прошла быстрее, лучше заранее узнать, к какой налоговой прикреплен адрес, где планируется ведение деятельности.

Размер налога и порядок уплаты

Предприниматели, применяющие патентную систему налогообложения, уплачивают налог в размере 6% от возможного дохода, установленного на законодательном уровне. За субъектами Российской Федерации закреплено право вводить для ИП дополнительные преференции, в рамках которых налоговая ставка снижается до 0%.

Порядок уплаты налога:

- если патент оформлен на срок до 6 месяцев, то полная сумма налога уплачивается после истечения срока;

- при получении патента на срок от 6 до 12 месяцев оплата производится в два этапа: треть по истечению первых 3-х месяцев, остальная часть вносится в любой момент до окончания срока действия патента.

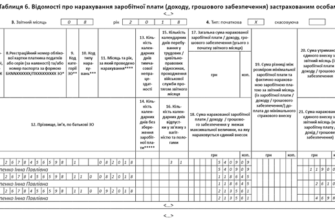

Советуем каждому предпринимателю вести регистрацию всех денежных зачислений в книге учета, чтобы отслеживать все лимитные показатели.

Главный недостаток ПСН

Он заключается в порядке учета страховых взносов в расходах бизнеса за сотрудников и за самого предпринимателя.

В рамках этой системы налогообложения запрещено снижать сумму патента расходами, понесенными в результате уплаты страховых взносов за самого себя и за своих работников. В этом плане упрощенка по сравнению с патентом выгоднее.

Особенности УСН

УСН — одна из самых популярных систем налогообложения в России, применяемая как предпринимателями, так и юридическими лицами.

Ее разрабатывали специально для малого бизнеса, который характеризуется низким уровнем доходов, минимальным штатом сотрудников. Одной из главных особенностей считается необязательное ведение бухгалтерского учета, что упрощает деятельность для предпринимателей. Также отмечается сниженная налоговая нагрузка по сравнению с общей системой налогообложения.

Можно работать с сервисом интернет-бухгалтерии

«Моё дело»

. Он упростит процедуру подготовки налоговой декларации и даже сам отправит ее в ФНС. Воспользуйтесь бесплатным периодом, чтобы оценить возможности сервиса.

В 2020 году действуют следующие критерии, которым должен соответствовать бизнес для возможности работать на упрощенке:

- Стоимость всего имущества и активов не должна превышать 150 миллионов рублей.

- Численность официально трудоустроенных сотрудников не должна быть больше 100 человек.

- Совокупный доход, полученный в результате деятельности за последние 9 месяцев, не должен превышать 150 миллионов рублей.

Также на законодательном уровне выделен ряд видов деятельности, которым запрещено использование упрощенной системы налогообложения: нотариусы, ИП на сельскохозяйственном налоге, плательщики акцизов и другие.

Разница между ПСН заключается в том, что на одном режиме можно вести неограниченное количество деятельностей, на которые законом не наложен запрет.

Упрощенкой можно пользоваться при ведении бизнеса в любом регионе России. Переходить на нее можно с начала следующего года, предварительно подав соответствующее заявление в налоговый орган. При этом деятельность должна отвечать требованиям, описанным выше.

Условия системы в 2020 году остались неизменными. Предприниматель вправе выбрать УСН 6% или 15%. Они отличаются друг от друга следующим:

- «Доходы», налог уплачивается в размере 6% от общего размера доходов.

- «Доходы минусы расходы», налог уплачивается в размере 15% от разницы между доходами и расходами (при этом расходы должны быть экономически обоснованными и документально подтвержденными).

Власти субъектов РФ имеют право на снижение налоговых ставок по обоим вариантам. В первом случае ставка может быть снижена до 1%, а во втором — до 5%.

Сравнение УСН и патента показывает, что у них есть схожая черта: замена единым налогом сразу нескольких бюджетных платежей: НДФЛ, имущественный налог (если оценка объекта проводилась не по кадастровой стоимости), НДС (если фирма не занимается импортом).

При этом за официально трудоустроенных работников ИП на УСН обязан уплачивать полный комплекс налогов и страховых взносов. «Плюсом» является то, что предприниматель вправе снизить налоговую базу или сумму налога расходами, понесенными в результате уплаты страховых взносов за самого себя. В этом плане УСН лучше патента.

Чем отличается патент от УСН

Теперь давайте вкратце рассмотрим разницу между двумя системами налогообложения.

Отличие УСН от патентной системы заключается в следующих пунктах:

- при выборе УСН «Доходы» налогом облагаются все фактически полученные доходы;

- при выборе патента предприниматель уплачивает налог с суммы возможного дохода, установленного законодательством. Если фактический доход будет выше этого уровня, дополнительно уплачивать налоги не придется.

Таким образом, индивидуальному предпринимателю в самом начале стоит оценить возможную получаемую прибыль. Проведя небольшие расчеты (примеры покажем в конце статьи), можно сделать выбор между ПСН или УСН.

Среди прочих отличий можно назвать следующие:

- ИП на УСН уплаченные страховые взносы может отнести в расходную часть для снижения налоговой базы или уменьшения налога.

- На ПСН нельзя уплаченные страховые взносы учесть при уплате налога по патенту.

Можно работать с сервисом интернет-бухгалтерии

«Моё дело»

. Он упростит процедуру подготовки налоговой декларации и даже сам отправит ее в ФНС. Воспользуйтесь бесплатным периодом, чтобы оценить возможности сервиса.

Сравнение двух систем налогообложения

Чтобы было понятнее, что выгоднее — патент или упрощенка для ИП, мы подготовили сводную таблицу, в которой перечислены все отличия.

Таблица — отличия УСН и ПСН

|

Показатель |

ПСН |

УСН «Доходы» |

УСН «Доходы минус расходы» |

|

База по налогу. |

Возможный размер дохода (определяется на законодательном уровне для каждого вида занятий и муниципалитета). |

Весь доход от предпринимательской деятельности. |

Разница между доходами и расходами. |

|

Возможность уменьшения налоговой базы страховыми взносами, уплаченными за себя. |

Нельзя. |

Можно уменьшить размер налога на сумму, не превышающую 50% от общих расходов на страховые взносы за наемных работников и за себя. Если предприниматель работает один, то ограничений нет. |

Все страховые взносы включаются в расходную часть. |

|

Осуществление нескольких деятельностей сразу. |

Для каждого занятия и места, где оно осуществляется, необходимо получение отдельного патента. |

Нет ограничений. |

|

|

Найм работников. |

Не более 15 человек. |

Штат не должен превышать 100 человек. Иначе ИП придется перейти на общую систему налогообложения. |

|

|

Порядок и объемы уплаты налога. |

По патенту, оформленному на срок 6 месяцев и меньше, налог уплачивается по истечению срока. При оформлении патента на 6–12 месяцев, треть налога уплачивается в течение первых 90 дней, остальная часть до окончания срока действия. |

Авансовые платежи делаются раз в квартал до 25-го числа следующего месяца. Итоговая сумма рассчитывается и уплачивается (если необходимо) до 30 апреля года, следующего за отчетным. |

|

|

Необходимость применения кассовой техники. |

Для всех ИП (кроме тех, которые получили отсрочку) обязательно. |

||

|

Отчетность. |

Не требуется. |

Раз в год в налоговый орган предоставляется декларация по УСН. Если у ИП есть наемные работники, то по ним требуется сдача отчетности РСВ, 6-НДФЛ и 4-ФСС. |

|

|

Можно работать с сервисом интернет-бухгалтерии «Моё дело». Он упростит процедуру подготовки налоговой декларации и даже сам отправит ее в ФНС. Воспользуйтесь бесплатным периодом, чтобы оценить возможности сервиса.

|

|||

|

Налоговая ставка. |

6% от вмененной суммы дохода. |

6% от всего полученного в результате предпринимательской деятельности дохода. |

15% от разницы между доходами и расходами (расходы должны быть экономически обоснованными и подтверждены документально). |

|

Максимальный размер годовых доходов, превышение которого лишает права на применение системы. |

60 000 000 рублей. |

150 000 000 рублей. |

|

|

Бухгалтерский учет. |

Нет обязательного требования в ведении бухучета. |

||

|

Налоговый учет. |

Ведется в книге учета ИП |

||

|

Возможность совмещения с другой системой налогообложения. |

Допускается при условии раздельного учета по видам занятий с разными режимами налогообложения. |

||

Так что лучше выбрать для ИП в 2020 году? Чтобы ответить на этот вопрос, предпринимателю нужно точно определиться с деятельностью и годовым доходом, который он планирует получать. Ниже приведена пара примеров, как сделать расчет.

Пример расчета налогов на УСН и ПСН

Пример 1: патент выгоднее УСН

У ИП Петрова в штате 3 сотрудника. По патенту по его виду занятия потенциальный годовой доход установлен на уровне 280 000 рублей. Предприниматель за год получил доход в размере 2 миллионов рублей, а расходы при этом составили 300 тысяч рублей.

Если он приобретет патент, то понесет следующие расходы:

- Стоимость патента: 280 тысяч рублей × 6% = 16 800 рублей.

- Страховые взносы за себя: 36 238 рублей.

- Страховые взносы за работников (с учетом того, что средний уровень заработной платы у ИП Петрова составляет 20 тысяч рублей): 20 000 × 30% × 3 × 12 = 216 000 рублей.

- Общая сумма расходов: 16 800 23 153,33 144 000 = 252 238 рублей.

При переходе на упрощенку предприниматель заплатит следующую сумму по налогам и взносам:

- Налог по упрощенной системе налогообложения (6%): 2 000 000 × 6% = 120 000 рублей.

- Страховые взносы за себя: 36 238 рублей дополнительный взнос за повышенный доход (свыше 300 тысяч рублей) = 36 238 (2 000 000 – 300 000) × 1% = 53 238 рублей.

- Размер страховых взносов за сотрудников аналогичен: 216 000 рублей.

- ИП имеет право уменьшить сумму налога на размер страховых взносов, но не более 50%: 120 000 × 50% = 60 000 рублей.

- Итоговая сумма: 60 000 (налог по УСН) 53 238 (страховые взносы за себя) 216 000 (страховые взносы за сотрудников) = 329 238 рублей.

Сравнение показало, что в данной ситуации приобретение патента выгоднее работы на упрощенной системе налогообложения.

Можно работать с сервисом интернет-бухгалтерии

«Моё дело»

. Он упростит процедуру подготовки налоговой декларации и даже сам отправит ее в ФНС. Воспользуйтесь бесплатным периодом, чтобы оценить возможности сервиса.

Пример 2: когда УСН выгоднее патента

ИП Иванов работает без наемного персонала. Потенциальный доход в его регионе по виду деятельности составляет 280 000 рублей. Он за год заработал 300 000 рублей.

Если он сделает выбор в пользу патента, то расходы будут следующие:

- Стоимость патента: 280 000 × 6% = 16 800 рублей.

- Страховые взносы за самого себя: 36 238 рублей.

- Итоговые затраты: 53 038 рублей.

При работе на упрощенке он понесет такие расходы:

- Сумма налога (6%): 300 000 × 6% = 18 000 рублей.

- Страховые взносы за самого себя: 36 238 рублей.

- Предприниматели, у которых нет сотрудников, могут уменьшать сумму налогов на взносы без ограничений (даже если налог снизится до нуля, что и произойдет в текущей ситуации).

- Итоговые затраты: 54 238 рублей.

Как видите, в этой ситуации выгоднее осуществлять деятельность на упрощенной системе налогообложения, нежели покупать патент.

По этим примерам можно понять, что выгоднее предпринимателю выбирать ПСН или УСН в зависимости от конкретной ситуации. Если хотите платить минимальный размер налогов, делайте подобные расчеты перед окончательным выбором.

Предлагаем в конце материала посмотреть видео отличий УСН от патента. Тогда вы получите полную информацию об обеих системах налогообложения.

Изменения на ПСН с 2020 года

Какие изменения ожидают плательщиков ПСН в 2020 году? Новшеств на самом деле много, поэтому разберёмся в них подробнее.

Часть изменений относится к индивидуальным предпринимателям на всех системах, в том числе, тем, кто работает на патенте.

- ИП без работников, которые занимаются оказанием услуг, выполнением работ или реализуют товары собственного производства, вправе работать без кассового аппарата до 1 июля 2021 года.

- Обязательная сумма страховых взносов ИП за себя вырастет и составит 40 874 рублей. Дополнительный взнос в размере 1% от 300 тысяч рублей, как и прежде, будет взиматься с потенциально возможного годового дохода.

- ИП-работодатели обязаны сдавать отчётность за работников только в электронном виде, если их количество превысило 10 человек (до 2020 года сдавать отчёты в бумажном виде можно при численности не более 25 человек).

- Для работодателей на всех режимах ввели новую отчётность по трудовым книжкам в связи с переводом их в электронный формат. Ежемесячно до 15 числа надо сдавать в ПФР форму СЗВ-ТД.

Но есть ряд изменений, которые относятся только к патентной системе налогообложения. Они внесены в главу 26.5 НК РФ законами N 176-ФЗ от 18.07.2019 и N 325-ФЗ от 29.09.2019.

| Новая норма | Статья НК РФ |

|---|---|

| Патент можно получить не на отдельный вид деятельности, а на группу схожих видов деятельности, если в регионе примут соответствующий нормативный акт. Например, в субъекте РФ могут утвердить вид предпринимательской деятельности «Строительство зданий», который будет включать в себя не только собственно строительные работы, но и электромонтажные, сантехнические, малярные, кровельные, отделочные и др. | п. 8 ст. 346.43 |

| Регионы вправе на своей территории вводить дополнительные виды деятельности, относящиеся к бытовым услугам и не входящим в федеральный перечень п. 2 статьи 346.43 НК РФ. | п. 8 ст. 346.43 |

| Лимит средней численности наёмных работников для ИП на ПСН остался прежним (15 человек), однако теперь учитываются только работники, занятые в патентных видах деятельности. Ранее этот лимит устанавливался для общей численности работников по всем видам деятельности ИП, в том числе на других режимах (например, при совмещении ПСН и УСН). | п. 5 ст. 346.43 |

| Субъекты РФ смогут устанавливать дополнительные ограничения по применению ПСН: по общему количеству автотранспортных средств; объектов стационарной и нестационарной торговой сети, объектов организации общественного питания (или их общей площади); по общей площади сдаваемых в аренду жилых/нежилых помещений и земельных участков. | п. 8 ст. 346.43 |

| Размер потенциально возможного годового дохода может устанавливаться по отдельности на единицу таких физических показателей: средней численности наёмных работников; автотранспортных средств, судов водного транспорта; тонну грузоподъемности транспортных средств; пассажирское место; квадратный метр площади сдаваемых в аренду помещений и земельных участков; один объект торговой сети общепита (или на квадратный метр площади таких объектов). | п. 8 ст. 346.43 |

| Патент по-прежнему выдаётся на период от 1 до 12 месяцев в пределах календарного года, однако теперь установлен новый порядок расчёта патента. Налог рассчитывается путем деления потенциально возможного годового дохода на количество дней в этом году и умножения результата на налоговую ставку и количество дней срока, на который выдан патент. | ст. 346.51 |

| Новый коэффициент-дефлятор для ПСН утверждён Минэкономразвития и составляет 1,592. Применяется для расчёта максимального размера потенциально возможного к получению годового дохода | Приказ от 21.10.2019 N 684 |

Разговоры о планируемой отмене патента для ИП то в 2019-м, то в 2020 году связаны, скорее всего, с общей тенденцией на ужесточение условий применения спецрежимов. Некоторые отменяются вовсе (ЕНВД), по остальным добавляются ограничения.

На форуме НН вообще была высказана интересная мысль — постепенный отказ от массового применения спецрежимов связан с тайными планами законодателей отменить ИП. Но поскольку подобная инициатива, заявленная прямо, понимания в народе не встретит, используются «обходные пути». Развивается проект с самозанятостью (без регистрации в качестве ИП), одновременно усложняется применение спецрежимов для ИП. Почитать и порассуждать об этом можно здесь.

Успокоим пока ИП, применяющих патент: официальная отмена ПСН в 2020 году не планируется. Однако изменения в законодательстве 2019 года не позволят по-прежнему широко применять патентную систему по некоторым направлениям деятельности. Речь о законе «Об изменениях в НК РФ» от 29.09.2019 № 325-ФЗ.

Законом № 325-ФЗ введены дополнительные ограничения на применение ПСН начиная с 01.01.2020. Этим же законом изменены и некоторые технические моменты применения спецрежима.

Явные изменения — в порядке расчета стоимости патента и лимита наемных работников. Но есть и не такие явные, но при этом существенные перемены в законах. О них далее.

Особенности УСН

УСН — одна из самых популярных систем налогообложения в России, применяемая как предпринимателями, так и юридическими лицами.

Ее разрабатывали специально для малого бизнеса, который характеризуется низким уровнем доходов, минимальным штатом сотрудников. Одной из главных особенностей считается необязательное ведение бухгалтерского учета, что упрощает деятельность для предпринимателей. Также отмечается сниженная налоговая нагрузка по сравнению с общей системой налогообложения.

Можно работать с сервисом интернет-бухгалтерии

«Моё дело»

. Он упростит процедуру подготовки налоговой декларации и даже сам отправит ее в ФНС. Воспользуйтесь бесплатным периодом, чтобы оценить возможности сервиса.

Нерозничная продажа – утрата права на ПСН

Новая редакция ст. 346.45 НК РФ (по закону № 325-ФЗ) предусматривает «слет» ИП с патента, если ИП в течение налогового периода продал товар, который не относится к товарам розничной торговли.

Напомним, что налоговым периодом для патента является срок действия патента — либо год, либо период, на который выдан патент короче года. То есть читать новую редакцию статьи нужно так: «если ИП на патенте продал что-то, что нельзя продавать на патенте, он потерял право на патент».

Никаких уточнений о том, как быть ИП, торгующим одновременно на ПСН и на другой совмещаемой системе, новая версия НК РФ пока не содержит. Скорее всего, будут официальные разъяснения чиновников и ответы на вопросы запутавшихся в новых правилах предпринимателей. Но пока этого тоже нет.

Зато есть перечень товаров, которые для целей применения ПСН не относятся к рознице (то есть их нельзя продавать ИП на ПСН, чтобы не потерять право на патент). И перечень этот такой же, как для ЕНВД.

Это означает, что с 01.01.2020 в список запрещенных для розничной продажи товаров для ПСН попадут все товары, подлежащие обязательной маркировке.

Познакомьтесь с актуальным списком маркируемых товаров с датами ввода в действие обязательной маркировки.

Во-первых, следует упомянуть лекарственные препараты. С 01.01.2020 все лекарства должны быть маркированы, следовательно, их продажа перестает считаться розницей для ПСН.

Продавать лекарственные препараты, находясь на ПСН, с 01.01.2020 нельзя будет даже в рамках другой деятельности, переведенной на патент. Например, медицинской или фармацевтической.

Во-вторых, с декабря 2019 года попадает под маркировку целый список товаров повседневного пользования — от одежды до парфюмерии, которые тоже часто продают на ПСН.

Таким образом, ПСН с 2020 года не отменят, но последние новости таковы, что применять патент в 2020 году сможет гораздо меньшее количество ИП, чем, например, в 2019-м.

Чем отличается патент от УСН

Теперь давайте вкратце рассмотрим разницу между двумя системами налогообложения.

- при выборе УСН «Доходы» налогом облагаются все фактически полученные доходы;

- при выборе патента предприниматель уплачивает налог с суммы возможного дохода, установленного законодательством. Если фактический доход будет выше этого уровня, дополнительно уплачивать налоги не придется.

Таким образом, индивидуальному предпринимателю в самом начале стоит оценить возможную получаемую прибыль. Проведя небольшие расчеты (примеры покажем в конце статьи), можно сделать выбор между ПСН или УСН.

- ИП на УСН уплаченные страховые взносы может отнести в расходную часть для снижения налоговой базы или уменьшения налога.

- На ПСН нельзя уплаченные страховые взносы учесть при уплате налога по патенту.

Короткие патенты подешевеют в начале года и подорожают в конце

ПВН – потенциально возможная налоговая база, сумма дохода, которую ИП может получить за год по выбранному виду деятельности в выбранном регионе.

Ранее ПВН следовало делить на 12 месяцев и умножать на срок действия патента в месяцах.

Вроде бы понятно, но не совсем.

Дело в том, что законодатели не указали, какие именно дни имеются в виду? Календарные или рабочие? А поскольку поправки внесены в НК РФ, то по норме ст. 6.1 НК РФ, если специально не указано, что дни календарные, следует считать рабочие.

При расчете по-новому — по рабочим дням — и при расчете по-старому — по календарным месяцам — результат явно будет отличаться.

Мы попробовали посчитать стоимость патента на первое и на второе полугодия 2020 года. Пусть условный ПВН — 1 млн руб., ставка 6%.

По-старому: 1 000 000 / 12 × 6 × 6% = 30 000

По-новому: 1 000 000 / 248 × 6% × 117 = 28 306

По-старому: 30 000

По-новому: 1 000 000 / 248 × 6% × 131 = 31 694

То есть в начале года оформлять короткий патент будет выгоднее, чем во второй половине.

Если, конечно, отсутствие указания на календарные дни не является допущенной законодателями неточностью и эта неточность не будет в ближайшее время устранена.

Итоги

2020 год принесет дополнительные ограничения для ПСН. Основное коснется розничной торговли на патенте. Со вступлением в силу изменений в НК РФ и вводом обязательной маркировки товаров будет утрачиваться возможность применять ПСН во многих сегментах розничных продаж.

Кроме того, возможно, изменится стоимость патента в зависимости от того, в каком полугодии он приобретается. Это произойдет, если не будет изменена или разъяснена формулировка для нового порядка расчета стоимости патента. Сейчас она не содержит указания «календарные дни», а это значит, что расчет по НК РФ следует производить в рабочих днях.

Сравнение двух систем налогообложения

У ИП Петрова в штате 3 сотрудника. По патенту по его виду занятия потенциальный годовой доход установлен на уровне 280 000 рублей. Предприниматель за год получил доход в размере 2 миллионов рублей, а расходы при этом составили 300 тысяч рублей.

- Стоимость патента: 280 тысяч рублей × 6% = 16 800 рублей.

- Страховые взносы за себя: 36 238 рублей.

- Страховые взносы за работников (с учетом того, что средний уровень заработной платы у ИП Петрова составляет 20 тысяч рублей): 20 000 × 30% × 3 × 12 = 216 000 рублей.

- Общая сумма расходов: 16 800 23 153,33 144 000 = 252 238 рублей.

- Налог по упрощенной системе налогообложения (6%): 2 000 000 × 6% = 120 000 рублей.

- Страховые взносы за себя: 36 238 рублей дополнительный взнос за повышенный доход (свыше 300 тысяч рублей) = 36 238 (2 000 000 – 300 000) × 1% = 53 238 рублей.

- Размер страховых взносов за сотрудников аналогичен: 216 000 рублей.

- ИП имеет право уменьшить сумму налога на размер страховых взносов, но не более 50%: 120 000 × 50% = 60 000 рублей.

- Итоговая сумма: 60 000 (налог по УСН) 53 238 (страховые взносы за себя) 216 000 (страховые взносы за сотрудников) = 329 238 рублей.

Сравнение показало, что в данной ситуации приобретение патента выгоднее работы на упрощенной системе налогообложения.