- Страховые взносы 2020 – что нового?

- Порядок заполнения и особенности

- Отчетность и тарифы: как соотносятся

- Критические ошибки в отчетности

- Подтверждение освобождения от уплаты страховых взносов для ИП и частнопрактикующих лиц

- НАШИ СПЕЦИАЛЬНЫЕ ПРЕДЛОЖЕНИЯ

- 🔥 1С-Отчетность со скидкой 70% при переходе от другого спец. оператора! 🔥

- Отражение расходов, не облагаемых страховыми взносами

- РСВ 2020 – что новенького?

Страховые взносы 2020 – что нового?

Одно из главных изменений по страховым взносам с 2020 года – увеличенные предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в новом размере (постановление Правительства РФ от 06.11.2019 № 1407)

| Вид страхования | Предельный размер базы |

|---|---|

| Пенсионное | 1 292 000 рублей |

| Социальное | 912 000 рублей |

| Медицинское | Взносы взимаются со всех облагаемых выплат в пользу работника без ограничения |

Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, порядок ее заполнения и электронный формат (приказ ФНС от 18.09.19 № ММВ-7-11/470@). Впервые применить новую форму РСВ нужно при сдаче отчетности за 1 квартал 2020 года.

https://www.youtube.com/watch?v=ytpolicyandsafetyru

Если среднесписочная численность работников организации за предыдущий отчетный (расчетный) период превышает 25 человек, то страхователь может сдать только электронный РСВ; бумажный вариант не обязателен. что это такое, в бухгалтерии отлично знают: нужно сформировать отчет в специальной программе, заверить его электронной подписью и направить в налоговую службу по интернету.

Нельзя забывать о том, что несоблюдение порядка предоставления формы РСВ грозит плательщику штрафом в размере 200 рублей по статье 119.1 Налогового кодекса РФ.

| Значение кода | Код |

|---|---|

| Преобразование | 1 |

| Слияние | 2 |

| Разделение | 3 |

| Выделение | 4 |

| Присоединение | 5 |

| Разделение с одновременным присоединением | 6 |

| Выделение с одновременным присоединением | 7 |

| Ликвидация | 0 |

Если организация не реорганизовывается и не ликвидируется, в соответствующем поле расчета нужно поставить прочерк.

Порядок заполнения и особенности

Срок предоставления расчета един для всех работодателей — форму нужно направить в территориальный орган ФНС по месту регистрации плательщика страховых взносов не позднее 30-го числа месяца, следующего за отчетным периодом. При этом расчетным периодом по взносам признается календарный год, а отчетными периодами:

- I квартал;

- полугодие;

- 9 месяцев.

Сроки предоставления отчета в 2020 году следующие:

- за I квартал 2020 г. — до 03.05.2019;

- за полугодие 2020 г. — до 30.07.2019;

- за 9 месяцев 2020 г. — до 30.10.2019;

- за расчетный период (2020 год) — до 30.01.2019.

поскольку им соответствует один код категории застрахованного лица «НР». Также налоговики поясняют, что все коды тарифов, применяемых плательщиками, прописаны в приложении № 5 к порядку заполнения бланка. Также нужно учесть, что в поле 200 раздела 3 необходимо указывать код категории застрахованного лица в соответствии с приложением № 8 к порядку заполнения. Код тарифа и код категории застрахованного лица обязательно должны соответствовать друг другу.

Если организация или ИП несвоевременно направит РСВ в ИФНС, ей грозит штраф по статье 119 НК РФ. Его размер составляет 5 % от суммы страховых взносов, не уплаченных своевременно на основании данных предоставленного расчета. Максимальный штраф составляет 30 % от суммы взносов. Если недоплаты нет, работодателя, который опоздал с отчетностью, все равно оштрафуют на 1000 рублей.

Также ответственность в этом случае будут нести должностные лица организации-страхователя, как правило, директор. По нормам статьи 15.5 КоАП РФ в этом случае предусмотрено вынесение предупреждения или административный штраф в размере от 300 до 500 рублей.

| За какой период сдаем | Крайний срок сдачи |

|---|---|

| за 2019 год | 30.01.2020 |

| 1 квартал 2020 | 30.04.2020 |

| 1 полугодие 2020 | 30.07.2020 |

| 9 месяцев 2020 | 30.10.2020 |

| за 2020 год | 30.01.2021 |

Напоминаем, начиная с отчетности за 1 квартал 2020 года, если численность сотрудников превышает 10 человек, отчетность необходимо представлять только в электронном виде (п. 10 ст. 431 НК РФ в ред. Федерального закона от 29.09.19 № 325-ФЗ) с усиленной квалифицированной электронной подписью c помощью систем 1С: Отчетность или СБИС Электронная отчетность.

Отчетность и тарифы: как соотносятся

Общие тарифы страховых взносов

| Наименование тарифа | Код тарифа | Код тарифа c 1 квартала 2020 | Пенсионное | Медицинское | Социальное | Налоговая нагрузка |

|---|---|---|---|---|---|---|

| Общий режим | 01 | 01 | 22 % | 5,1 % | 2,9* % | 30 % |

| Плательщики на УСН | 02 | |||||

| Плательщики на ЕНВД | 03 | |||||

| Общие тарифы при превышении базы | 10 % | 5,1 % | – | 15,1 % |

* На социальное страхование на случай временной нетрудоспособности в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ (за исключением высококвалифицированных специалистов), в пределах установленной предельной величины базы – 1,8 %.

С 2020 года вступили в силу новые льготы по страховым взносам, а некоторые отменены.

Пониженные тарифы по взносам не продлили для компаний трех категорий.

- для хозяйственных обществ и партнерств, которые на практике применяют или внедряют результаты интеллектуальной деятельности, исключительные права на которые принадлежат их учредителям либо участникам – бюджетным или автономным научным учреждениям либо бюджетным или автономным образовательным организациям высшего образования;

- организаций и предпринимателей, которые заключили соглашения о технико-внедренческой деятельности и которые производят выплаты сотрудникам, работающим в технико-внедренческих особых экономических зонах или промышленно-производственных особых экономических зонах;

- организаций и предпринимателей, которые заключили соглашения о ведении туристско-рекреационной деятельности и которые производят выплаты тем сотрудникам, кто работает в туристско-рекреационных особых экономических зонах, объединенных решением Правительства в кластер.

С 2020 года эти компании и ИП будут применять общий тариф по страховым взносам (п. 2 ст. 425 НК).

|

Код |

Кто применяет |

Тарифы в 2020 году |

|---|---|---|

|

04 |

Хозяйственные общества и партнерства, занимающиеся внедрением результатов интеллектуальной деятельности (ХО / ВЖХО / ВПХО) |

|

|

05 |

Организации и ИП, заключившие с органами управления ОЭЗ соглашения о технико-внедренческой деятельности или о туристско-рекреационной деятельности (ТВЭЗ / ВЖТЗ / ВПТЗ) |

Частичное освобождение от взносов не продлили для компаний трех категорий.

- (код взноса 08) для компаний и ИП в определенных отраслях, перечисленных в пп.5 п.1 ст.427 НК РФ,

- (код взноса 09) для компании на ЕНВД, занятые фармацевтической деятельностью,

- (код взноса 12) для ИП на патенте с одним из видов деятельности, перечисленных в пп. 19, 45-48 п.2 ст.346,43 НК РФ.

Указанные компании, начиная с первого квартала 2020 года, переходят на общий режим уплаты взносов.

Пониженные тарифы страховых взносов в 2020 году доступны следующим компаниям.

| Наименование тарифа | Код тарифа | Пенсионное | Медицинское | Социальное | Налоговая нагрузка |

|---|---|---|---|---|---|

| Российские IT-компании: которые разрабатывают и продают программы для ЭВМ и баз данных; оказывают услуги по разработке, адаптации, модификации программ для ЭВМ и баз данных; устанавливают, тестируют и сопровождают программы. | 06 | 8 % | 4 % | 2 % | 14 % |

| Российские организации, которые производят и продают свою анимационную аудиовизуальную продукцию | 18 | ||||

| Плательщики страховых взносов, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов, за исполнение трудовых обязанностей члена экипажа судна (кроме судов для хранения и перевалки нефти и нефтепродуктов в морских портах РФ) | 07 | Полностью освобождены от уплаты взносов до 2027 года | |||

| Плательщики страховых взносов, получившие статус участника специального административного района в соответствии с Федеральным законом от 03.08.2018 № 291-ФЗ «О специальных административных районах на территориях Калининградской области и Приморского края», производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском открытом реестре судов, за исполнение трудовых обязанностей члена экипажа судна | 19 | ||||

| НКО на УСН с деятельностью в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства и массового спорта (за исключением профессионального) (АСБ / ВЖСБ / ВПСБ) | 10 | 20 % | 0 % | 0 % | 20 % |

| Благотворительные организации на УСН (АСБ / ВЖСБ / ВПСБ) | 11 | ||||

| Организации – участники проекта “Сколково” (ИЦС / ВЖЦС / ВПЦС) в течение 10 лет после получения статуса резидента «Сколково» |

13 | 14 % | 0 % | 0 % | 14 % |

| Организации и ИП – участники СЭЗ Крым и Севастополь (КРС / ВЖКС / ВПКС) в течение 10 лет после получения статуса |

14 | 6 % | 0,1 % | 1,5 % | 7,6 % |

| Организации и ИП – резиденты территории опережающего социально-экономического развития ( ТОР / ВЖТР / ВПТР) в течение 10 лет после получения статуса |

15 | ||||

| Организации и ИП – резиденты свободного порта Владивосток (СПВЛ / ВЖВЛ / ВПВЛ) в течение 10 лет после получения статуса |

16 | ||||

| Организации, включенные в реестр резидентов ОЭЗ в Калининградской области в течение 10 лет после получения статуса |

17 | ||||

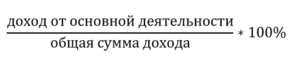

Напомним, что согласно ст. 427 НК РФ, использовать пониженные тарифы по страховым взносам могут организации и индивидуальные предприниматели:

- применяющие УСН,

- осуществляющие определенные виды деятельности,

- получающие доход от основного вида деятельности свыше 70% от общего дохода компании.

Однако, в состав общего дохода компании теперь включаются гранты и кредиты. Таким образом, доля дохода от основного вида деятельности может уменьшиться и компания может лишиться права применения пониженных тарифов по страховым взносам.

Плательщик страховых взносов должен указать в расчете код применяемого им тарифа по страховым взносам. Данный код отражается по строке 001 приложения № 1 к разделу 1.

Все коды тарифов приведены в Приложении № 5 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Например, плательщик страховых взносов, применяющий ОСН и уплачивающий взносы по основному тарифу, в данной строке должен отразить код «01», а плательщики на УСН, также применяющие основной тариф взносов, — код «02».

Имейте в виду, что коды тарифов «21» — «29» не используются при заполнении строки 001 приложения № 1 к разделу 1.

Кроме того важно отметить, что если в течение отчетного/расчетного периода плательщиком применялось несколько тарифов, то в расчет он должен включить столько приложений № 1 к разделу 1 (или только отдельных подразделов приложения № 1 к разделу 1), сколько тарифов применялось в течение этого отчетного/расчетного периода.

Код тарифа также отражается в графах 270 раздела 3 расчета. В данных графах указывается код, соответствующий тарифу, который применяется плательщиком к выплатам работникам, облагаемым взносами по доптарифам (ст. 428 НК РФ).

Работодатели (организации и ИП) обязаны платить страховые взносы с выплат штатным и наемным работникам. Индивидуальные предприниматели также платят еще и взносы лично «за себя». Такой подход продолжает применяться и в 2019 году. Более того, почти все тарифы страховых взносов не изменились и остались на прежнем уровне.

| Состав расчета по страховым взносам |

|---|

| Титульный лист |

| Лист для лиц, не имеющих статуса индивидуального предпринимателя |

| Раздел №1, в который входит 10 приложений |

| Раздел №2, дополняемый одним приложением |

| Раздел №3 – содержит персональную информацию о лицах, за которые производит отчисления страхователь. |

Порядок заполнения расчета по страховым взносам и количество разделов (подразделов и приложений), которые попадут в комплект отчетности зависит от тарифа страховых взносов, который применяет организация или ИП. Однако обратите внимание на то, какие разделы обязательно должны заполнить все. Это –

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1;

- раздел 3.

При заполнении обязательное части расчета потребуется с необходимостью указания кодов, применяемых тарифов.

Критические ошибки в отчетности

С некоторыми видами ошибок ИФНС отчетность принимает, а некоторые считаются критическими, поэтому если они были допущены, налоговики признают расчет непредоставленным. К таким ошибкам, в случае с РСВ в частности, относятся:

- несоответствие данных о совокупной сумме страховых взносов на пенсионное страхование данных о сумме исчисленных взносов по каждому застрахованному лицу за отчетный период. Т. е. в РСВ строка 061 по графам 3–5 приложения 1 раздела 1 расчета должна совпадать с данными по строке 240 раздела 3;

- недостоверные персональные данные застрахованных лиц (СНИЛС, ИНН (при наличии) и Ф.И.О.).

Кроме того, к критическим ошибкам относятся неверно указанные сведения в разделе 3 по строкам:

- 210 — сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода;

- 220 — база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы;

- 240 — сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы;

- 250 — итоги по графам 210, 220 и 240;

- 280 — база для исчисления пенсионных взносов по доптарифу за каждый из последних трех месяцев отчетного или расчетного периода;

- 290 — сумма исчисленных пенсионных взносов по доптарифу за эти же месяцы;

- 300 — итоги по графам 280, 290.

Исправить такие ошибки можно путем сдачи нового расчета с правильными данными в установленные сроки. Иначе придется заплатить штраф.

Подтверждение освобождения от уплаты страховых взносов для ИП и частнопрактикующих лиц

В графах 200 раздела 3 плательщик страховых взносов должен указать категории застрахованного лица, в отношении которого представляются сведения персонифицированного учета.

Коды категории застрахованного лица содержатся в Приложении № 8 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Так, к примеру, если работник относится к категории лиц, на которых распространяется обязательное пенсионное страхование, и за которых уплачиваются страховые взносы, то данному работнику в целях заполнения расчета по страховым взносам присваивается код «НР».

Кто уплачивает фиксированные страховые взносы?

Крестьянские (фермерские) хозяйства, индивидуальные предприниматели, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся частной практикой, не производящие выплаты и иные вознаграждения физическим лицам.

Правила применения фиксированных страховых взносов для ИП и частнопрактикующих лиц

- если величина дохода плательщика за расчетный период не превышает 300 000 рублей – уплачивается фиксированная сумма страховых взносов на пенсионное страхование;

- если величина дохода плательщика за расчетный период превышает 300 000 рублей – уплачивается фиксированная сумма страховых взносов на пенсионное страхование плюс 1,0 процент от суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов не может быть больше 8-ми кратного фиксированного размера;

- страховые взносы на медицинское страхование уплачиваются в фиксированном размере независимо от доходов.

Правила применения фиксированных страховых взносов для крестьянских (фермерских) хозяйств

- сумма страховых взносов на пенсионное и медицинское страхование в целом по крестьянскому (фермерскому) хозяйству определяется как произведение фиксированного взноса на количество членов в КФХ, включая главу.

| Платеж | Сумма за 2020 год | Срок уплаты |

|---|---|---|

| Пенсионный обязательный | 32 448 при уровне доходов не более 300 000 руб. | 31.12.2020 |

| Пенсионный дополнительный | 1% от доходов более 300 000 руб., максимум – 259 584 руб. | 01.07.2021 |

| Медицинский | 8 426 | 01.07.2021 |

Ранее существовавшая практика теперь закреплена законом: п. 7 ст. 430 НК РФ уточняет, что ИП и частнопрактикующие лица, не имеющие наемных работников и не осуществляющие деятельность по ряду нижеуказанных причин, освобождаются от уплаты страховых взносов при условии представления ими в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов и подтверждающих документов.

Приостановка деятельности может быть связана с:

- прохождением военной службы по призыву;

- уходом за каждым ребенком до достижения им 1,5 лет, но не более 6 лет в общей сложности;

- уходом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживанием вместе с супругами военнослужащих, проходящих военную службу по контракту, в местностях, где не было возможности трудиться, но не более 5 лет в общей сложности;

- проживанием за границей в качестве супругов работников диппредставительств, консульских учреждений, постоянных представительств при международных организациях, торговых представительств в иностранных государствах и т.п., но не более 5 лет в общей сложности.

НАШИ СПЕЦИАЛЬНЫЕ ПРЕДЛОЖЕНИЯ

|

Никогда не работали в СБИС? Вам скидка! Пользователям Контур-Экстерн, Аргоса и других программ |

🔥 1С-Отчетностьсо скидкой 70% при переходе от другого спец. оператора! 🔥Скидка предоставляется для подключения одиночных ИП, ЮЛ или групп компаний. Подробнее о тарифах сервиса 1С-Отчетность 👨🚀Оперативное подключение сервиса 1С-Отчетность в день обращения |

|

Отражение расходов, не облагаемых страховыми взносами

ФНС России в Письме от 08.08.2017 № ГД-4-11/15569@ разъяснила, как плательщик должен отразить в РСВ суммы расходов и выплат в пользу работников, не облагаемых взносами. Такие расходы перечислены в статье 422 НК РФ и их обязательно нужно включать в отчетность в том случае, если они признаются объектом по взносам. А все выплаты, которые не относятся к объектам обложения, указывать в расчете не нужно.

https://www.youtube.com/watch?v=ytadvertiseru

В итоге страхователь должен определить облагаемую базу, как разницу между начисленными в пользу физлиц выплатами, облагаемыми страховыми взносами, и суммами, освобожденными от них. Именно это значение и нужно вписать в отчет, чтобы избежать ошибок. В качестве примера таких выплат можно привести пособие по уходу за ребенком до 1,5 лет, его работодатель должен обязательно указать.

РСВ 2020 – что новенького?

В раздел 1 “Сводные данные об обязательствах плательщика страховых взносов” добавлено поле 001 под названием “Тип плательщика (код)”. В нем нужно указать одно из двух значений:

- “1”, если за последние три месяца отчетного (расчетного) периода были выплаты и иные вознаграждения в пользу физлиц;

- “2”, если за последние три месяца отчетного (расчетного) периода выплат и иных вознаграждений в пользу физлиц не было.

Если страхователь проставил в поле 001 значение «2», то в состав РСВ необходимо включить (п. 4.2 приказа ФНС России от 18.09.2019 N ММВ-7-11/470@):

- титульный лист,

- раздел 1 без приложений,

- раздел 3 “Персонифицированные сведения о застрахованных лицах”.

Начиная с первого квартала 2020 года, на общий режим уплаты взносов переходят компании, ранее применявшие пониженные тарифы. Соответственно, эти компании указывают в РСВ код общего тарифа “01”, независимо от системы налогообложения.

Актуальные коды тарифов плательщиков изложены в приложении №5 к Порядку заполнения формы расчета по страховым взносам.

| Код тарифа в 2019 году | Наименование тарифа | Код тарифа в 2020 году |

|---|---|---|

| 02 | Плательщики страховых взносов по общему тарифу на упрощенной системе налогообложения | 01 |

| 03 | Плательщики страховых взносов по общему тарифу на ЕНВД | |

| 04 | Хозяйственные общества и партнерства, занимающиеся внедрением результатов интеллектуальной деятельности (ХО / ВЖХО / ВПХО) | |

| 05 | Организации и ИП, заключившие с органами управления ОЭЗ соглашения о технико-внедренческой деятельности или о туристско-рекреационной деятельности (ТВЭЗ / ВЖТЗ / ВПТЗ) | |

| 08 | Компании и ИП в определенных отраслях, перечисленных в пп.5 п.1 ст.427 НК РФ | |

| 09 | Компании на ЕНВД, занятые фармацевтической деятельностью | |

| 12 | ИП на патенте с одним из видов деятельности, перечисленных в пп. 19, 45-48 п.2 ст.346,43 НК РФ |

Есть еще одно новшество. В новом бланке расчета код тарифа плательщика нужно проставлять не только в приложении 1 к разделу 1, но также в приложении 2 к разделу 1 (оно посвящено взносам на соцстрахование на случай временной нетрудоспособности и в связи с материнством).

| Было | Начиная с отчетности за 1 квартал 2020 |

|---|---|

| В приложениях к разделу 1 в поле «Всего» указывают цифру, которая получается путем сложения того или иного показателя за последние три месяца расчетного (отчетного) периода. Например, в приложении 1 к разделу 1 в подразделе 1.1 в поле «Всего» строки 050 отражают суммарную базу для исчисления пенсионных взносов за последние три месяца. В разделе 3 есть строки 250 и 300 для суммарного отражения выплат и облагаемой базы работника за последние три месяца периода (по обычному тарифу и по дополнительному тарифу соответственно). |

В новой бланке РСВ эти и подобные строки отсутствуют. В приложениях к разделу 1 остались строки, в которых надо указать суммарный показатель с начала года и показатели за каждый из последних трех месяцев отчетного или расчетного периода в отдельности. В разделе 3 сохранены строки для показателей выплат и облагаемой базы за каждый из трех последних месяцев, но складывать эти показатели не нужно. |

| Было | Начиная с отчетности за 1 квартал 2020 |

|---|---|

| Если в фамилии, имени, отчестве, номере СНИЛС или ИНН допущена ошибка, страхователь сдает два раздела 3. В первом разделе 3 указывает все неверные сведения, проставляет номер корректировки «1–» и признак застрахованного лица «2» (не является застрахованным лицом). Во втором разделе 3 указывает верные сведения, проставляет номер корректировки «0–» и признак застрахованного лица «1» или «2». Такой порядок изложен в письме ФНС России от 26.12.18 № БС-4-11/25634. |

В обновленной форме раздела 3 отсутствуют такие показатели, как номер корректировки и признак застрахованного лица. Вместо них добавлено новое поле 010 под названием «Признак аннулирования сведений о застрахованном лице». Именно оно используется при корректировке персональных данных. Если фамилия, имя, отчество, ИНН или СНИЛС отражены с ошибкой, необходимо представить два раздела 3: аннулирующий и исправленный. Первый раздел 3 (аннулирующий)

|

Введен новый код для организаций, которые в течение года лишили филиал или другое обособленное подразделение полномочий по начислению выплат физлицам, либо вовсе его закрыли.Cдавать РСВ за закрытое подразделение или подразделение, лишенное указанных полномочий, должна головная компания. При этом возможны два варианта сдачи:

- Сдать исходный РСВ за период, в котором подразделение было закрыто или лишено полномочий, и по этой причине не успело отчитаться за себя самостоятельно. В расчет включаются сведения по работникам как головной организации, так и упомянутого выше подразделения (письмо ФНС от 29.03.18 № ГД-4-11/6000).

- Сдать уточнения за прошлые периоды, когда подразделение еще само представляло отчетность. В «уточненку» следует включить данные только по этому подразделению.

Нововведения касаются уточненного РСВ, который головная организация сдает за прошлые периоды (когда подразделение еще не было закрыто или лишено полномочий и отчитывалось самостоятельно). При уточнении расчета за первый квартал 2020 года и более поздние периоды на титульном листе необходимо проставлять код «9» (коды форм реорганизации (ликвидации) организации, лишения полномочий (закрытия) обособленного подразделения изложены в приложение № 2 к новому порядку заполнения формы РСВ).

https://www.youtube.com/watch?v=ytdevru

Плюс к этому на титульном листе необходимо проставить ИНН и КПП закрытого или лишенного полномочий подразделения.