Отличие текущего счета в банке от карточного

Важно понимать, что текущим банковским счетом является тот, что открывается физическим лицом для личного использования, то есть не для предпринимательства.

В то же время, чтобы максимально удобно было с ним работать, в частности, вносить на него наличные и их снимать, к счету привязывают специальную пластиковую карту. Тогда текущий счет становится карточным.

https://www.youtube.com/watch?v=ytpressru

Выпускать и обслуживать пластиковый носитель бесплатно не получится, за исключением редких случаев (социальные карты). По условию договора за это банк взимает определенную комиссию. Также возможно подключение специальных опций, за которые тоже придется периодически платить.

Корпоративной называют пластиковую карту, которую выпустил банк по заявлению организации на имя сотрудника данной организации (по желанию работодателя таких карт может быть несколько). При помощи корпоративной карты работник делает всевозможные траты в служебных целях, например, покупает товары для офиса, оплачивает гостиницу во время командировки и проч. Корпоративные карты можно условно разделить на две категории.

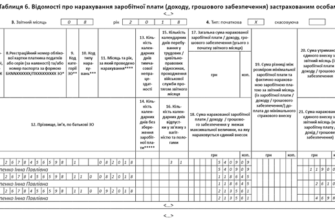

Первая категория — это карты, привязанные к расчетному счету. Они позволяют снимать деньги непосредственно с расчетного счета организации или вносить их на этот счет. Движения средств по таким картам отражаются на бухгалтерском счете 51 «Расчетные счета».

Подать заявку на открытие счета через веб‑сервис и открыть счет без визита в банк

Вторая категория — это карты, привязанные к специальному карточному счету, который компания открывает в банке отдельно от расчетного счета. Движение денег происходит следующим образом: сначала нужная сумма переводится с расчетного счета на специальный карточный счет, а затем сотрудник распоряжается ею посредством корпоративной карты.

Обычно для карточного счета используется счет 55 «Специальные счета в банках», и аналитика ведется отдельно по каждому сотруднику-держателю карты. Но некоторые компании предпочитают отражать операции по карточному счету на счете 51, открыв для этого отдельный субсчет. На наш взгляд, этот вариант также приемлем.

Часто бухгалтеры сталкиваются с такой проблемой: сотрудник снял деньги в банкомате, но банк отразил эту операцию в выписке не сразу, а спустя несколько дней. В результате в квитанции из банкомата стоит дата фактического снятия денег, а в банковской выписке — другая, более поздняя дата. В такой ситуации не понятно, каким числом отразить операцию в бухучете:

Многие специалисты полагают, что при подобных обстоятельствах следует использовать счет 57 «Переводы в пути». На дату фактического снятия денег надо показать соответствующую сумму по кредиту счета 57 в корреспонденции со счетом 71. И на дату, отраженную в банковской выписке, показать эту же сумму по дебету счета 57 в корреспонденции со счетом 51 (или 55).

На наш взгляд, у данного метода есть один весьма существенный недостаток. Дело в том, что бухгалтерский счет 57 является активным. Это значит, что сальдо на данном счете может быть только дебетовым. Но если использовать счет 57 так, как указано выше, сальдо на дату фактического снятия денег окажется кредитовым, что, строго говоря, является нарушением.

Мы предлагаем отказаться от счета 57 и заменить его счетом 76 «Расчеты с разными дебиторами и кредиторами», открыв для него субсчета, соответствующие держателям карт.

Специальный счет

Карточный счет в банке — это цифровое обозначение учётной записи того или иного клиента с привязкой к ней кошелька с определённым числовым номером. С его помощью банк проводит контроль, а также учёт всех денежных операций держателя данного платежного продукта. В том случае, когда держатель пластика пользуется несколькими кошельками в одной и той же финансовой компании, часть их могут привязать к одной записи учета.

Если клиент отправляет наличные деньги на карту, осуществляет перевод определенной суммы с другой, он выполняет пополнение карточного счёта автоматически. При запросе информации о балансе, клиент узнаёт о том, сколько денежных средств у него в банке на конкретной учётной записи.

Нужно ли приходовать деньги в кассу

https://www.youtube.com/watch?v=ytcopyrightru

По сути, оплата расходов компании посредством корпоративной карты мало чем отличается от оплаты наличными, полученными в кассе под отчет. А саму корпоративную карту часто называют кэш-картой (Cash-Card), что в переводе с английского означает «карта для наличных расчетов». По этой причине бухгалтеры нередко сомневаются, каким образом показать в бухучете перевод денег с банковского счета на корпоративную карту.

Если сотрудник расплатился при помощи карты, то есть перевел деньги с корпоративной карты напрямую поставщику, то оприходовать средства в кассу не нужно. И даже если держатель карты сначала снял деньги через банкомат, а потом расплатился наличными, но в кассу деньги не сдавал, счет 50 «Касса» все равно не будет задействован.

При этом формально сотрудник получил деньги под отчет, поэтому их следует провести по счету 71 «Расчеты с подотчетными лицами».

Но если сотрудник с помощью корпоративной карты снял деньги со счета и принес всю сумму (или часть средств) в кассу организации, необходимо сначала показать передачу средств под отчет, а потом отразить их на счете 50 «Касса».

Бесплатно сдать бухгалтерскую отчетность в ИФНС и Росстат через интернет по новым форматам

Каким образом можно узнать свой карточный счёт?

Карточный счет в банке – это так называемая ячейка для денежных средств, привязанная к пластиковому носителю. Запоминать его номер вовсе не обязательно. Безусловно, довольно проблематично держать в памяти двадцатизначное число. Могут возникнуть ситуации, при которых этот номер все же может понадобиться. Но где и каким образом можно узнать номер аккаунта, к которому был привязан кошелёк?

- Он указывается в соглашении, которое заключается между клиентом и финансовой организацией во время получении пластикового инструмента.

- В конверте с индивидуальным кодом, в котором предоставляют именные продукты, имеются сведения о номерах пластиковой карты и банковской учётной записи.

- На оборотной стороне каждого продукта указывают телефон «Горячей линии» финансовой компании, которая выдавала карту. Если позвонить по данному номеру, сообщить специалисту необходимые конфиденциальные сведения, клиент банка имеет право узнать информацию о своей учётной записи.

- В интернет-банкинге подобные сведения можно получить через Сеть.

- Во время использования такого кошелька в банкомате держатель карты может запросить номер своего карточного счёта.

В том случае, если данные способы для клиента не подходят, то ему следует отправиться в банковское отделение и запросить через сотрудника всю необходимую информацию.

Что выяснить в момент оформления?

Карточный счет в банке — это возможность распоряжения деньгами безналичным расчетом. Они привлекают клиентов, благодаря легкости оформления и высокой скорости выдачи платежного инструмента. Во время оформления услуги рекомендуется выяснить ряд следующих моментов:

- возможность списания либо пополнения;

- размер взимаемой комиссии;

- доступность денежных средств за территорией России;

- предоставление держателям карты дополнительных услуг;

- наличие затрат при ведении учетной записи.

Как правило, карточные счета банковских структур дают возможность использовать средства за границей. Все, что для этого требуется при оформлении визы, — это передать справку из финансовой организации о наличии учетной записи, а также об остатках на ней. Открыть карточный счет в банке не составит труда. Для этого потребуется всего лишь паспорт.

Характеристики

https://www.youtube.com/watch?v=ytaboutru

К базовым характеристикам карточного счета финансовой организации относятся нижеприведенные характеристики:

- Возможность привязки нескольких платежных систем к одному аккаунту. При этом пластик можно передавать, к примеру, одному из членов своей семьи для последующего применения. Денежные средства, например, получает отец, а пользуются ими дети и жена.

- Карточные счета для юридических лиц (их ещё называют корпоративными картами) обладают аналогичными особенностями. У каждого сотрудника своя платежная система с определенными ограничениями, что касается расходов. При этом у организации может быть всего лишь одна учётная запись.

- Предоставление определенного лимита от одного до двух лет. По завершении срока можно произвести оформление еще одной пластиковой карты. В данном случае номер карточного счета изменится, а банковский сохранится.