- Что меняется в формах бухгалтерской отчетности за 2019 год?

- Компании, попадающие под обязательный аудит годовой бухгалтерской отчетности по другим федеральным законам

- ПАО или АО: кому требуется аудировать отчетность

- Допустили к организованным торгам? Готовьтесь к аудиту!

- Планирование аудита

- Как вид составляемой отчетности влияет на обязательность аудита

- Превысили выручку на 1 рубль от критерия в 400 миллионов — аудит неизбежен

- Ответственность за непроведение обязательного аудита

Что меняется в формах бухгалтерской отчетности за 2019 год?

Какие еще компании должны пройти обязательный аудит? Если вы изучили ст. 5 закона № 307-ФЗ и пришли к выводу, что проводить обязательную аудиторскую проверку по нормам этого закона не нужно, успокаиваться рано. Возможно, что с текстом федерального закона, по которому вам требуется проходить обязательный аудит, вы не знакомы.

Правила представления бухгалтерской отчетности и аудиторского заключения закреплены нормативно. С 2020 года (т. е. с отчетности за 2019 год) они существенно изменились.

Подробнее о новом информресурсе бухотчетности читайте здесь.

Новый порядок сократил вдвое количество инстанций для представления бухгалтерской отчетности и аудиторского заключения. Единственным их получателем стала налоговая инспекция (за редким исключением). Сроки представления отчетности и аудиторского заключения не менялись.

Начиная с отчетности за 2019 год представлять аудиторское заключение в налоговые органы необходимо всем организациям, подпадающим под обязательный аудит.

Детальнее о нововведениях в процедуре сдачи бухгалтерской отчетности рассказываем в этой публикации.

Для справки приведем также порядок сдачи отчетности за 2018 год и более ранние периоды.

Таким образом, отчетность за 2018 и прежние годы нужно было представлять в органы статистики и в налоговую инспекцию в одни и те же сроки. Аудиторское заключение достаточно было передать только в органы статистики. За неисполнение этой обязанности компанию могли оштрафовать.

Размеры штрафов при непредставлении аудиторского заключения в статистику, узнайте здесь.

В налоговую инспекцию представлять аудиторское заключение до 2019 года закон не требовал (письмо Минфина от 30.01.2013 № 03-02-07/1/1724). Если компания не обязана была по закону проводить аудит, но провела его, аудиторское заключение никуда не подавалось.

Основной целью аудита отчетности является формирование мнение специалиста (аудитора) о достоверности отчетности компании, а также соответствует ли порядок ведения бухгалтерского учета законодательным нормам РФ.

К основным задачам данного аудита относят:

- определение, соответствуют ли показатели отчетности нормам законодательства, а также учетной политике организации;

- выяснение того, насколько полно и достоверно хозяйственные операции находят отражение в документации;

- проверка того, каким образом в компании организована и работает система внутреннего контроля;

- проверка, соответствуют ли показатели в отчетности реальным показателям.

Согласно действующего законодательства, проверочные мероприятия вправе проводить только эксперты, имеющие соответствующую лицензию. Специалист должен иметь профильный квалифицированный аттестат нового образца. Для компаний, проводящих аудит, применяется следующее требование: соответствие нормам Минфина (наличие в реестре), членство в аудиторской СРО.

| Этапы обязательного аудита | Что в себя включает этап |

| Этап 1: Планирование | На этапе планирования привлеченный аудитор изучает деятельность компании, запрашивает необходимые документы, составляет план и методы проверки, а также согласовывает план с руководителем компании. |

| Этап 2: Аудит | На основном этапе специалистом изучается все предоставленная информация. Если в этом есть необходимость, то аудитор опрашивает работников бухгалтерии и иных отделов, после чего систематизирует полученные данные и анализирует их. |

| Этап 3: Заключение аудитора | После анализа и проверки данных аудитор составляет заключение. Этот документ отражает итоги проверки, подтверждает (опровергает) достоверность отчетности, оценивает качестве работы бухгалтерии. На основании данного заключения компания может вносить корректировки в свою работу. |

Если компанией предоставлены все необходимые для проверки регистры и они точно отражают финансовое положение, то аудитором будет вынесено немодифицированное (положительное) заключение. В противном случае будет выдано одно из модифицированных заключений:

- мнение аудитора с оговоркой;

- отрицательное мнение;

- отказ от выражения мнения.

При наличии искажений в бухгалтерских документах компании, их нужно будет исправить. Для этого применяются различные мероприятия, включая полное восстановление бухгалтерского учёта.В документе аудитора содержится следующая информация:

- наименование документа;

- наименование адресата;

- сведения о компании, подвергшейся аудиторской проверке;

- сведения об аудиторе (компании или отдельном специалисте), проводившем проверку;

- перечень документов, который подвергся проверке при аудите;

- мнение аудитора о достоверности проверяемой информации;

- результаты аудита;

- дата составления заключения.

Помимо заключения некоторые компании также составляют аудиторский отчет, в котором описываются подробно все этапы проверки, выявленные при проверки недочеты и иную информацию, которая может пригодится для улучшения качества работы бухгалтерии.

Заключение, подготовленное аудитором после обязательной проверки, подлежит ежегодному представлению в Росстат. В налоговый орган сдавать заключение не требуется, но в случае налоговых проверок, у компании аудиторское заключение должно быть в наличии. Каждое заключение аудитора хранится как минимум 5 лет.

Отказываться от проведения обязательного аудита нельзя, так как это будет грозить как для компании, так и для должностного лица штрафом.

Если компания обязана проводить аудиторскую проверку, но она этого не сделает, то ей грозит следующее наказание:

- Штраф от 5 до 10 тыс. рублей – если при выездной налоговой проверки выяснилось, что нет аудиторского заключения (15.11 КоАП РФ).

- Штраф от 300 до 500 рублей для должностных лиц и от 3 до 5 тыс. рублей для юрлиц – если аудиторское заключение не было предоставлено в Росстат (19.7 КоАП РФ).

- От 30 до 50 тыс. рублей/отстранение от работы на 1-2 года для должностных лиц и от 700 до 1 млн. рублей – для юрлиц – если аудиторское заключение в положенный срок не было выложено на сайте АО (15.19 КоАП РФ).

Однако, даже после того, как штраф будет уплачен, проверку провести все же придется, а после нее сдать аудиторское заключение.

Компании, которые в обязательном порядке проводят аудит, должны представлять в органы Росстата аудиторское заключение. Это можно сделать:

- одновременно с представлением бухгалтерской отчетности;

- отдельно от бухгалтерской отчетности, не позднее 10 рабочих дней с даты составления аудиторского заключения, но не позднее последнего дня года, следующего за отчетным.

Напомним, бухгалтерскую отчетность за 2019 год организации представляют только в налоговый орган, в органы статистики бухгалтерскую отчетность за 2019 представлять не нужно. Исключением являются организации, бухгалтерская отчетность которых содержит государственную тайну, а также организации в случаях, установленных для них Правительством РФ, они продолжают представлять отчетность в органы статистики по месту регистрации, (см. п. 3, п. 7 ст. 18 Закона № 402-ФЗ «О бухгалтерском учете»).

Общее правило — начиная с 2019 года, обязательный экземпляр отчетности и аудиторское заключение о ней представляется в налоговый орган по каналам ТКС в виде электронного документа. При этом п. 2 ст. 4 Закона от 28.11.2018 № 444-ФЗ разрешает для субъектов малого предпринимательства выбор формы представления бухгалтерской отчетности за 2019 год — на бумажном носителе или в виде электронного документа.

Как разъясняет Минфин РФ в Информационном сообщении от 28.05.2019 N ИС-учет-18 изменения в формах отчетности связаны с введением государственного информационного ресурса бухгалтерской отчетности организаций. Этот ресурс формируется и ведется федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (п. 2 ст.

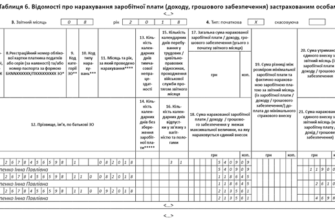

В заголовочной части форм бухгалтерской отчетности расположены коды форм отчетности в соответствии с Общероссийским классификатором управленческой документации ОК 011-93 (в редакции приказа Росстандарта от 25.06.2014 N676-ст).

| Наименование формы отчетности | Код формы по ОКУД (новый) | Код формы по ОКУД (прежний) |

|---|---|---|

| Отчет об изменении капитала | 0710004 | 0710003 |

| Отчет о движении денежных средств | 0710005 | 0710004 |

| Отчет о целевом использовании средств | 0710003 | 0710006 |

Вид деятельности организации следует указывать в соответствии с Общероссийским классификатором видов экономической деятельности ОКВЭД 2, ранее в формах был упомянут классификатор ОКВЭД.

2. Единицы измерения показателей отчетности

Ранее при заполнении форм бухгалтерской отчетности у организаций был выбор единиц измерения для показателей — тысячи рублей (код 374 по ОКЕИ) или миллионы рублей (код 375 по ОКЕИ). По новым правилам такого выбора нет: начиная с бухгалтерской отчетности за 2019 год показатели должны быть приведены только в тысячах рублей (код 374 по ОКЕИ).

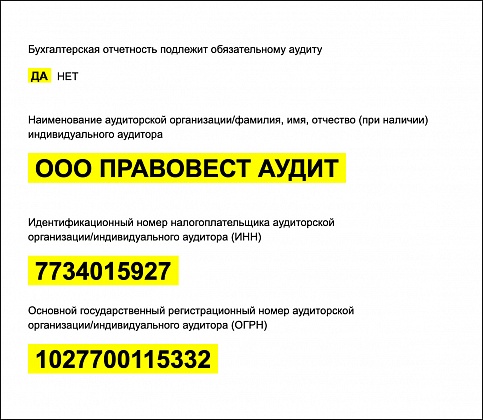

3. Введено обязательное раскрытие информации об аудиторской организации, проводившей аудит отчетности

Когда бухгалтерская отчетность организации подлежит обязательному аудиту, в заголовочной части бухгалтерского баланса раскрываются: наименование аудиторской организации, ее ИНН и ОГРН. Если аудит проводил аудитор — индивидуальный предприниматель раскрываются его ФИО, ИНН, ОГРНИП.

Так, для ООО назначение аудиторской проверки, утверждение аудитора и определение размера оплаты его услуг входит в компетенцию Общего собрания участников. Уставом общества данный вопрос может быть отнесен к компетенции совета директоров общества (п. 2.1 ст. 32, пп. 10 п. 2 ст. 33 Закона N 14-ФЗ «Об ООО»).

Если на момент представления обязательного экземпляра отчетности в налоговый орган аудит еще не проведен и отчетность представляется без аудиторского заключения, аудиторское заключение можно представить позже в течение 10 рабочих дней со дня, следующего за датой аудиторского заключения, но не позднее 31 декабря года, следующего за отчетным годом, т.е.

не позднее 31 декабря 2020 года. Тем не менее, в представляемой отчетности нужно проставить отметку, что отчетность подлежит обязательному аудиту (см. пример ниже). Согласно Проекта Приказа ФНС «Об утверждении форматов…» аудиторское заключение в формате PDF, представляемое после представления в налоговый орган бухгалтерской отчетности, представляется с применением формата документа, необходимого для обеспечения электронного документооборота с налоговым органом, утвержденного приказом ФНС России от 18.01.2017 № ММВ-7-6/16@.

Компании, попадающие под обязательный аудит годовой бухгалтерской отчетности по другим федеральным законам

Даже если, проверив себя по всем пунктам ст. 5 закона № 307-ФЗ организация не обнаружила у себя признаков того, что она подлежит аудиту, это не значит, что она свободна от данной обязанности. Ведь обязательность аудита может быть закреплена другими федеральными законами.

Если исключить законы, обязывающие проходить проверку определенные организации, такие как Центробанк РФ и ряд государственных корпораций, аудиту подлежат также:

-

туроператоры, работающие в сфере выездного туризма, если общая цена турпродукта за предыдущий год превысила 400 млн. руб. (ст.17.7 закона № 132-ФЗ от 24.11.1996).

-

организации-застройщики в сфере долевого строительства многоквартирных домов (п. 5 ст. 3 закона № 214-ФЗ от 30.12.2004);

-

политические партии, получавшие госфинансирование или с общей суммой расходов либо пожертвований более 60 млн. руб. (ст.35 закона № 95-ФЗ от 11.07.2001);

-

саморегулируемые организации (п. 4 ст.12 закона № 315-ФЗ от 01.12.2007);

-

организаторы азартных игр (п. 12 ст.6 закона № 244-ФЗ от 29.12.2006);

-

операторы лотерей (ст.23 закона № 138-ФЗ от 11.11.2003);

-

микрофинансовые организации (ст.15 закона № 151-ФЗ от 02.07.2010).

Полный перечень случаев проведения обязательного аудита отчетности за 2019 год приведен в Информации Минфина РФ, опубликованной 09.01.2020 г. на ]]{amp}gt;сайте ведомства]]{amp}gt;.

Таким образом, на обязательность прохождения аудита влияет не только организационная форма, сфера деятельности и финансовые показатели, но и требования отдельных федеральных законов.

За непредставление аудиторского заключения госорганам ответственное лицо может быть оштрафовано по ст. 19.7 КоАП РФ на сумму 300-500 руб., юрлицо – 3000-5000 руб. Непроведение обязательного аудита грозит должностным лицам на сумму штрафом от 5 до 10 тыс. руб. (ст. 15.11 КоАП РФ).

Фактически перечень случаев проведения обязательного аудита открыт. Это означает, что не перечисленные в нем компании также могут подпасть под обязательный аудит, если такое требование будет установлено другими федеральными законами.

Далее рассмотрим основные случаи обязательного аудита по закону № 307-ФЗ (на рисунке это случаи 1-5). Случай 6 специальной расшифровки не требует, так как в законе перечислены конкретные организации. Они обязаны проводить аудиторскую проверку ежегодно вне зависимости от выполнения/невыполнения других критериев обязательного аудита.

С помощью аудиторской проверки бухгалтерской отчетности и финансовых документов можно установить их достоверность, а также добросовестность работы компании. Для некоторых организаций в РФ предусматривается обязательный аудит бухгалтерской отчетности. Данную процедуру необходимо проводить каждый год, в противном случае компании будет грозить ответственность.

Обязательным аудит является для компании, отмеченных в законе №307-ФЗ «Об аудиторской деятельности». На сегодняшний день к юридическим лицам, в обязанность которых входит проведение обязательного аудита бухотчетности, относят:

- АО (в том числе, публичные, непубличные, открытые и закрытые);

- организации, балансовые активы которых по состоянию на конец отчетного года превышают 60 млн. рублей, с общей выручкой превышающей 400 млн. рублей.;

- гос- и муниципальные учреждения, а также коммерческие компании, доля госучастия в уставном капитале которых составляет 25% и более;

- банковские и кредитные организации, микрофинансовые компании, клиринг-компании и участники ипотечного направления;

- негосударственные фонды и биржи по управлению пенсионными средствами, страховщики и инвестиционные фонды;

- и др.

Все случаи, при которых требуется проведение обязательного аудита приводится в ч. 1 ст. 5 закона 307-ФЗ.

ПАО или АО: кому требуется аудировать отчетность

Законодатели выделили в отдельный случай обязательность проведения аудита акционерными обществами. Как только в юридическом названии компании появляется словосочетание «акционерное общество», автоматически у нее возникает обязанность по проведению аудита. При этом не имеет значения, выбрана такая форма собственниками при учреждении компании или этот статус она приобрела после преобразования или смены организационно-правовой формы. Не играет роли и форма: ПАО или АО.

Допустили к организованным торгам? Готовьтесь к аудиту!

Если компания-эмитент желает включить свои ценные бумаги в котировочный список, ей необходимо подать организатору торгов заявку определенной формы и сообщить о себе детализированную информацию. Нормы допуска ценных бумаг к публичному размещению, обращению и листингу приведены в ст. 14 закона «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ и в Положении о допуске ценных бумаг к организованным торгам (утв. Банком России от 24.02.2016 № 534-П).

Факт допуска ценных бумаг компании-эмитента к организованным торгам переводит ее в разряд лиц, обязанных проводить аудит бухгалтерской отчетности.

Планирование аудита

Первоначально лицо, ответственное за проведение аудита, беседует с руководителем компании и главным бухгалтером для того, чтобы определить объем работы. Это потребуется для составления плана проверки. Иногда проводится опрос сотрудников, причем не только в устной, но и в письменной форме. Исходя из объема работ определяется состав рабочей группы аудиторов, устанавливается время на отдельные работы и т.д. Аудиторами запрашиваются необходимые документы и регистры для проверки.

Как вид составляемой отчетности влияет на обязательность аудита

Если компания представляет и/или публикует сводную (консолидированную) бухгалтерскую отчетность, она автоматически подпадает под обязательный аудит (п. 5 ст. 5 закона № 307-ФЗ).

Представление и раскрытие консолидированной отчетности — процесс, за выполнением которого следит Центробанк РФ (за исключением отдельных категорий отчитывающихся компаний).

Об особенностях составления консолидированной отчетности узнайте здесь.

Превысили выручку на 1 рубль от критерия в 400 миллионов — аудит неизбежен

В число лиц, обязанных проводить аудит, могут попасть компании, которые никогда не сталкивались с аудиторскими проверками. Для этого достаточно превысить пограничный уровень по одному или обоим финансовым показателям, указанным в п. 4 ст. 5 закона № 307-ФЗ.

Кто должен проводить обязательный аудит, если превышены указанные финансовые показатели? Имеет ли значение организационно-правовая форма компании или виды ее деятельности? В данном случае превышение одного или обоих финансовых показателей — это отдельный критерий, по которому назначается обязательный аудит.

Пример

Производственная структура ООО «ТехноСтройПроект» в течение последних 10 лет занимается проектированием и производством специализированных электроустановок. Благодаря крупному контракту в 2019 году выручка от реализации составила 401 331 120 руб. Сумма активов на конец этого периода — 20 678 455 руб.

Из двух критериев превышен только один, тем не менее ООО «ТехноСтройПроект» обязано провести аудит за 2019 год и представить аудиторское заключение.

При этом неважно, что выручка превысила пограничный уровень всего на 0,3%. При любом превышении установленного критерия (даже величиной в 1 рубль) закон требует проведения аудита.

Рассмотренные случаи проведения обязательного аудита по требованиям закона № 307-ФЗ — это далеко не полный перечень. Кто еще обязан проводить аудит годовой бухгалтерской отчетности, расскажем далее.

Ответственность за непроведение обязательного аудита

Вопрос: Требуется ли проведение обязательного аудита общества за первый год работы, если его финансовые показатели превысили установленные лимиты?

Ответ: Нет, так как для того, чтобы принять решение об обязательном аудите компании оценивают финансовые показатели за предыдущий год, а не за отчетный.

Вопрос: Нужно ли сдавать в налоговый орган аудиторское заключение?

Ответ: Нет, аудиторское заключение в ФНС не сдается, так как оно не включено в перечень отчетности, обязательной для сдачи в налоговый орган.